Eigentlich empfiehlt jeder, dass man immer Geld sparen und am besten investieren sollte, da man dann mithilfe seines Geldes noch mehr Geld verdienen kann und weil man dann auch auf finanzielle Notfälle vorbereitet ist. Ich habe sogar selbst einen Artikel darüber geschrieben, indem ich 6 gute Gründe nenne, warum man sein Geld sparen und nicht alles ausgeben sollte, aber es gibt auch zwei Gründe, die absolut gegen das Sparen und investieren sprechen und die möchte ich dir heute erklären.

Man sollte kein Geld sparen und investieren, wenn man verschuldet ist oder man schon sehr alt ist und man sich in der Auszahlphase seines Ersparten befindet. Anstatt zu sparen, sollte man sich dann lieber auf die Rückzahlung des Kredits konzentrieren oder im zweiten Fall einfach das Leben genießen.

Es gibt also durchaus Gründe, die gegen das Sparen sprechen und warum das so ist, möchte ich dir in den nächsten zwei Abschnitten erklären. Allerdings noch ein wichtiger Hinweis.

Wenn ich vom “Sparen” spreche, dann meine ich damit, dass man überschüssiges Geld irgendwo anlegt, um eine Rendite zu erzielen. Ich meine damit aber nicht sparsam leben. Das heißt also, dass wenn einer der zwei Gründe auf euch zutrifft, dann sollt ihr weiterhin sparsam leben und versuchen so viel Geld wie möglich beiseitezulegen aber ihr sollt dieses Geld dann eben nicht in Aktien oder anderes investieren sondern stattdessen eure Schulden zurückzahlen oder euer Leben genießen.

Schauen wir uns das Ganze aber einmal im Detail an.

1. Man hat Schulden, die man erst einmal zurückzahlen sollte

Der erste Grund, der gegen das Sparen spricht, ist vielleicht ganz selbsterklärend, aber ich möchte euch dennoch zeigen, warum es in so einer Situation so wichtig ist kein Geld zu sparen und woanders zu investieren.

Stellt euch einfach vor ihr habt einen Kredit in Höhe von 40.000 EUR, der euch jährlich 4% Zinsen kostet und bei dem es euch freisteht, wann ihr ihn tilgen wollt. Jedes Jahr stehen euch aber auch 5.000 EUR zur Verfügung, die ihr entweder sparen und in Aktien investieren könnt oder die ihr zur Tilgung eures Kredits nutzen könnt.

Die folgende Tabelle zeigt euch nun wie viel Geld ihr nach 10 Jahren hättet, wenn ihr zuerst den Kredit tilgt und danach das Geld am Aktienmarkt zu 5% pro Jahr anlegt.

| Jahr | Kredithöhe | Zinsen | Tilgung | Gesamtschulden | Ersparnis | Rendite | Sparrate | Gesamtvermögen |

|---|---|---|---|---|---|---|---|---|

| 1 | 40.000 € | 1.600 € | 5.000 € | 36.600 € | 0 € | 0 € | 0 € | -36.600 € |

| 2 | 36.600 € | 1.464 € | 5.000 € | 33.064 € | 0 € | 0 € | 0 € | -33.064 € |

| 3 | 33.064 € | 1.323 € | 5.000 € | 29.387 € | 0 € | 0 € | 0 € | -29.387 € |

| 4 | 29.387 € | 1.175 € | 5.000 € | 25.562 € | 0 € | 0 € | 0 € | -25.562 € |

| 5 | 25.562 € | 1.022 € | 5.000 € | 21.585 € | 0 € | 0 € | 0 € | -21.585 € |

| 6 | 21.585 € | 863 € | 5.000 € | 17.448 € | 0 € | 0 € | 0 € | -17.448 € |

| 7 | 17.448 € | 698 € | 5.000 € | 13.146 € | 0 € | 0 € | 0 € | -13.146 € |

| 8 | 13.146 € | 526 € | 5.000 € | 8.672 € | 0 € | 0 € | 0 € | -8.672 € |

| 9 | 8.672 € | 347 € | 5.000 € | 4.018 € | 0 € | 0 € | 0 € | -4.018 € |

| 10 | 4.018 € | 161 € | 4.179 € | 0 € | 821 € | 49 € | 5.000 € | 5.870 € |

Nach 10 Jahren hättet ihr den Kredit in diesem Beispiel vollständig getilgt und hättet noch ein klein wenig Geld übrig, dass ihr am Aktienmarkt investieren konntet. Insgesamt hättet ihr nach 10 Jahren ein Vermögen von 5.870 EUR.

Schauen wir uns jetzt aber an, wie viel Vermögen ihr nach 10 Jahren hättet, wenn ihr den Kredit nicht so schnell wie möglich tilgen würdet und euer überschüssiges Geld stattdessen spart und anlegt.

Die folgende Tabelle zeigt euch wie viel Geld ihr nach 10 Jahren hättet, wenn ihr den Kredit nicht tilgt und stattdessen euer Geld spart und am Aktienmarkt zu 5% pro Jahr anlegt.

| Jahr | Kredithöhe | Zinsen | Tilgung | Gesamtschulden | Ersparnis | Rendite | Sparrate | Gesamtvermögen |

|---|---|---|---|---|---|---|---|---|

| 1 | 40.000 € | 1.600 € | 0 € | 41.600 € | 0 € | 0 € | 5.000 € | -36.600 € |

| 2 | 41.600 € | 1.664 € | 0 € | 43.264 € | 5.000 € | 250 € | 5.000 € | -33.014 € |

| 3 | 43.264 € | 1.731 € | 0 € | 44.995 € | 10.250 € | 513 € | 5.000 € | -29.232 € |

| 4 | 44.995 € | 1.800 € | 0 € | 46.794 € | 15.763 € | 788 € | 5.000 € | -25.244 € |

| 5 | 46.794 € | 1.872 € | 0 € | 48.666 € | 21.551 € | 1.078 € | 5.000 € | -21.038 € |

| 6 | 48.666 € | 1.947 € | 0 € | 50.613 € | 27.628 € | 1.381 € | 5.000 € | -16.603 € |

| 7 | 50.613 € | 2.025 € | 0 € | 52.637 € | 34.010 € | 1.700 € | 5.000 € | -11.927 € |

| 8 | 52.637 € | 2.105 € | 0 € | 54.743 € | 40.710 € | 2.036 € | 5.000 € | -6.997 € |

| 9 | 54.743 € | 2.190 € | 0 € | 56.932 € | 47.746 € | 2.387 € | 5.000 € | -1.800 € |

| 10 | 56.932 € | 2.277 € | 0 € | 59.210 € | 55.133 € | 2.757 € | 5.000 € | 3.680 € |

In diesem Fall hättet ihr nach 10 Jahren ein Gesamtvermögen von 3.680 EUR und damit 2.190 EUR bzw. 37% weniger als im ersten Beispiel. Ihr seht also, dass es sich in diesem Fall durchaus lohnt sein Geld nicht zu sparen, sondern sich stattdessen auf die Rückzahlung des Kredits zu konzentrieren.

Auf ein was möchte ich euch bei diesem Beispiel allerdings noch hinweisen. Die Zahlen würden ganz anders aussehen, wenn die Rendite am Aktienmarkt nicht 5%, sondern zum Beispiel 8% wären.

In so einem Fall würde es für euch rein rechnerisch nämlich besser sein, sein Geld zu sparen und in den Aktienmarkt zu investieren, anstatt den Kredit schnellstmöglich zurückzuzahlen, aber ich rate euch dennoch davon ab.

Der Grund dafür ist ganz einfach. Während der Zins für den Kredit über die Laufzeit konstant bleibt und in diesem Beispiel die Kreditsumme jährlich um 4% steigt, ist das bei der Aktienmarktrendite aber nicht der Fall.

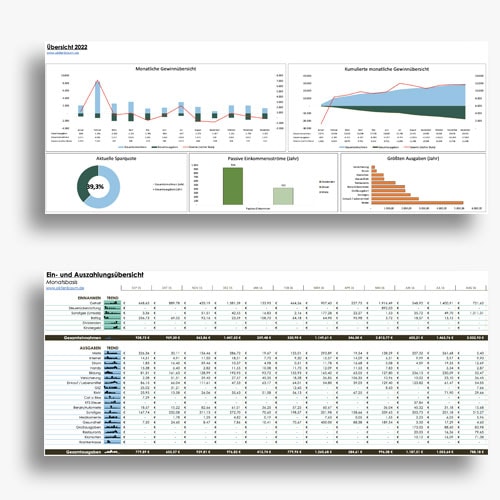

Aktienbaum Haushaltsbuch

Du hast Probleme deine Finanzen in den Griff zu bekommen? Dann kannst du dir gern hier mein Excel Haushaltsbuch gratis herunterladen. Es hilft dir Ordnung in deine Finanzen zu bekommen und Sparpotentiale aufzudecken.

Zwar macht der Aktienmarkt langfristig eine Rendite von 7 bis 8% allerdings handelt es sich dabei nur um die Durchschnittsrendite. Es kann also durchaus vorkommen, dass der Aktienmarkt einige Jahre um 10% einbricht und dann die darauffolgenden Jahre um 20% steigt.

Bei so einer wechselhaften Rendite kann nicht mehr garantiert werden, dass Sparen und Investieren in den Aktienmarkt immer die bessere Alternative ist solange die Aktienmarktrendite nur hoch genug ist im Vergleich zur Kredittilgung. Geht deshalb keine unnötigen Risiken ein und zahlt euren Kredit lieber schnellstmöglich zurück, anstatt euer Geld zu sparen und zu investieren.

2. Man ist schon alt

Der zweite Grund, der gegen das Sparen spricht, ist euer Alter. Damit meine ich, dass man euer Leben eigentlich in zwei Phasen einteilen kann. Der Ansparphase und der Auszahlphase.

In der Ansparphase versucht ihr so viel Geld wie möglich zu sparen, damit ihr es anlegen könnt und um dann irgendwann einmal von eurem Ersparten zu leben. Diese zweite Phase bezeichne ich als die Auszahlungsphase, weil ihr das gesparte Geld dann nutzt, um euch ein schönes Leben zu machen.

Stellt euch einfach vor ihr spart jeden Monat 100 EUR mit dem Ziel eure Rente damit einmal auszubessern. Solltet ihr mit 65 in Rente gehen, dann ist die Zeit, bis ihr 65 Jahre alt seid, eure Ansparphase und die Zeit danach eure Auszahlphase.

Vielleicht fragt ihr euch jetzt warum ihr in der Auszahlphase kein Geld mehr sparen solltet und meine Gegenfrage ist warum ihr es machen wollt?

Jedes Leben ist zeitlich begrenzt und wer im hohen Alter immer noch regelmäßig Geld spart und investiert, der wird irgendwann nichts davon haben. Eure Erben werden sich zwar darüber freuen, aber ihr habt de facto weniger konsumiert als ihr eigentlich müsstet und habt euch damit unnötigerweise eingeschränkt.

Wie die zwei Lebensphasen für euch aussehen könnten, habe ich in der unteren Grafik einmal dargestellt.

Ihr könnt dabei mit dem Mauszeiger über jede Linie gehen und seht dabei genau wie viel Vermögen ihr zum jeweiligen Zeitpunkt angespart habt. Wenn ihr mehr über diese Grafik erfahren wollt und was sie für euch bedeutet, dann empfehle ich euch meinen Artikel „So viel sollte man sparen“.

Die Grafik macht aber auch klar wann ihr Geld sparen solltet und wann ihr damit aufhören könnt. Bitte denkt aber daran, dass diese Grafik nur ein Beispiel ist und niemand sagen kann, wie lange ihr Leben werdet.

Ihr müsst also selbst entscheiden, ab welchem Alter ihr aufhören wollt Geld zu sparen. Rechnet immer einen kleinen Sicherheitspuffer in eurer Planung ein aber macht nicht den Fehler der Anderen und spart zu lange, ohne dann irgendetwas davon zu haben.