Besonders für Verkäufer von Optionen, deren Strategie auf dem Zeitwertverfall liegt, ist es wichtig genau zu wissen, wann der Zeitwert sehr hoch ist, um daraus Schlussfolgerungen zu ziehen, ob es sich gerade lohnt eine Option zu verkaufen oder nicht. Ich habe mir das Thema deswegen etwas genauer angeschaut, um euch zu zeigen, wann eine Theta-Strategie Sinn macht.

Der Zeitwert einer Option ist dann am höchsten, wenn sich die Option gerade am Geld befindet. Darüber hinaus haben länger laufende Optionen einen höheren Zeitwert als Optionen mit kürzerer Laufzeit und der Zeitwert steigt ebenso mit ansteigender impliziter Volatilität des Underlyings.

Das heißt die Höhe des Zeitwerts wird im Wesentlichen durch drei Faktoren bestimmt: Wie nah eine Option am Geld ist, wie lang ihre Restlaufzeit ist und wie hoch die Volatilität des Underlyings ist. Schauen wir uns die Einflussfaktoren aber genaue im Detail an.

Was ist der Zeitwert?

Bevor wir das Thema überhaupt genau betrachten könnten, sollten wir noch einmal klären, was der Zeitwert überhaupt ist, damit jeder das Thema versteht. Solltet ihr aber genau wissen, was der Zeitwert ist, könnt ihr diesen Abschnitt gern überspringen.

Optionen besitzen einen inneren Wert und einen Zeitwert. Der innere Wert, ist der Wert, den die Option bei aktuellem Preis des Underlyings zum Laufzeitende auszahlen würde und der Zeitwert ist der Wert, den die Option zusätzlich noch besitzt, weil es eine Wahrscheinlichkeit gibt, dass der innere Wert noch steigen könnte.

Man kann also, dass der Zeitwert sich anhand dieser Formel berechnen lässt:

Zeitwert = Optionsprämie – Innerer Wert

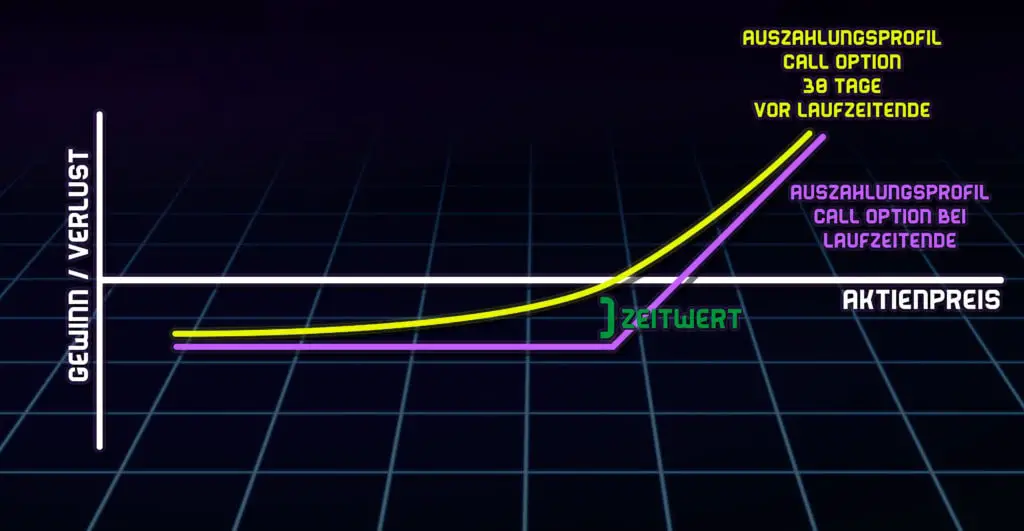

Man kann den Zeitwert aber auch gut anhand des Auszahlungsprofils einer Option ablesen, wie ihr in folgender Grafik sehen könnt.

In lila könnt ihr das Auszahlungsprofil einer Call Option bei Laufzeitende sehen (also der innere Wert). Der aktuelle Wert in gelb liegt aber immer mal mehr oder mal weniger darüber und dieser zusätzliche Wert ist der Zeitwert der Option.

Besonders sichtbar ist der Zeitwert bei Optionen, die sich außerhalb des Geldes befinden. Diese Optionen haben keinen inneren Wert (deswegen sind sie ja per Definition außerhalb des Geldes) aber dennoch kann man sie nicht kostenlos am Markt kaufen. Je nachdem wie weit sie außerhalb sind (und wie hoch die Volatilität ist) kosten solche Optionen dennoch einige Euro und genau dieser Wert ist der Zeitwert der Option.

Die wesentlichen Einflussfaktoren auf den Zeitwert

Wie schon erwähnt, sind die drei wesentliche Einflussfaktoren auf den Zeitwert einer Option die Moneyness, die Laufzeit und die Volatilität einer Option.

Moneyness

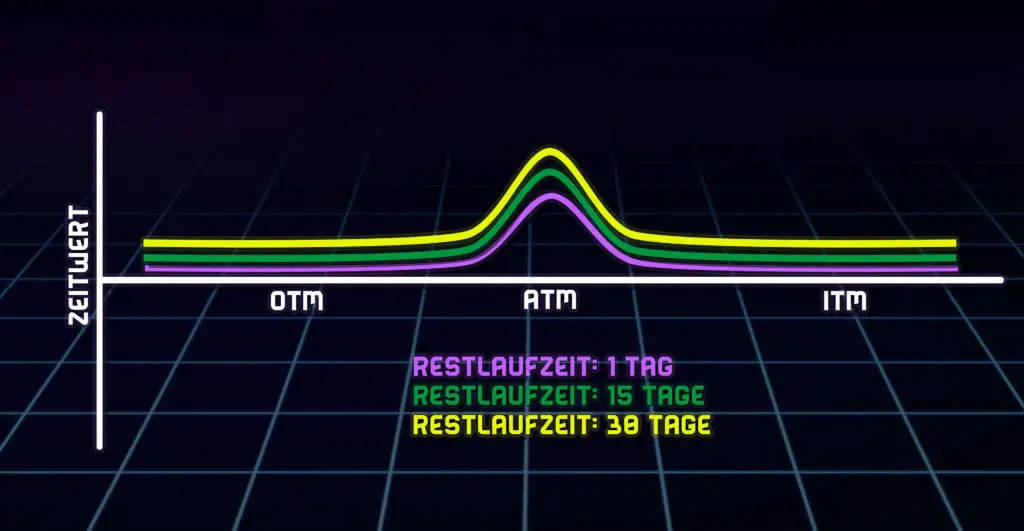

Die Moneyness ist ein Synonym dafür wie sehr eine Option im Geld ist und eine Option, die sehr stark im Geld oder aus dem Geld ist, hat so gut wie keinen Zeitwert.

Am höchsten ist der Zeitwert einer Option, wenn sie sich am Geld befindet, also wenn der Kurs des Underlyings sehr nah am Strike der Option ist.

Das macht auch Sinn, da Option am Geld noch eine sehr hohe Wahrscheinlichkeit haben ins Geld, also in den Gewinnbereich, zu gelangen. Der Zeitwert drückt genau diese Wahrscheinlichkeit aus und entsprechend ist er am Geld am höchsten.

Für Optionen, die sich bereits im oder außerhalb des Geldes befinden, ist die Auszahlungshöhe bei Restlaufzeit bereits mehr oder weniger sicher. Entweder ist sie Null (bei OTM Optionen) oder sie ist der innere Wert (bei ITM Optionen). Entsprechend haben OTM und ITM Optionen nur einen sehr geringen Zeitwert.

In seltenen Fällen kann es vorkommen, dass der Zeitwert von Optionen, die sich innerhalb des Geldes befinden, negativ ist, sodass der Gesamtwert der Option kleiner als ihr innerer Wert ist.

Restlaufzeit

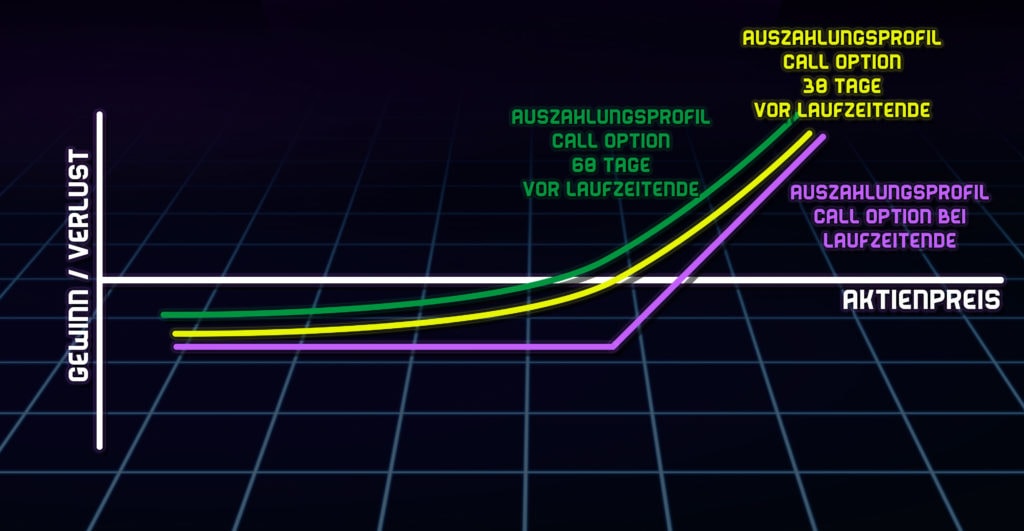

Die Restlaufzeit hat eine eindeutige Korrelation mit dem Zeitwert einer Option. Je länger eine Option noch läuft, desto größer ist deren Zeitwert.

Hintergrund dieses Zusammenhangs ist einfach, dass Optionen mit längerer Laufzeit eine höhere Wahrscheinlichkeit haben sich ins Geld bewegen zu können als Optionen mit kürzerer Laufzeit.

Stellt euch einfach die Frage: Was ist wahrscheinlich? Das eine Aktie von 100 EUR auf 200 EUR in einem Tag steigt oder in zwei Jahren?

Natürlich in zwei Jahren und weil die Wahrscheinlichkeit dafür höher ist, ist entsprechend auch der Zeitwert der Option höher.

Volatilität

Der letzte Haupteinflussfaktor auf den Zeitwert einer Option ist die implizite Volatilität des Underlyings. Umso höher die implizite Volatilität ist, desto höher ist auch der Zeitwert.

Auch hier ist die Erklärung dafür wieder die höhere Wahrscheinlichkeit ins Geld zu gelangen bei Optionen, die eine hohe Volatilität haben im Vergleich zu Optionen mit geringerer Volatilität.

Eine Aktie mit aktuellem Wert von 100 EUR hat einfach eine höhere Chance in zwei Wochen auf 120 EUR anzusteigen, wenn sie täglich um 10 EUR schwankt als dieselbe Aktie die täglich um 1 EUR schwankt.

Wie schnell ist der Zeitwertverfall einer Option?

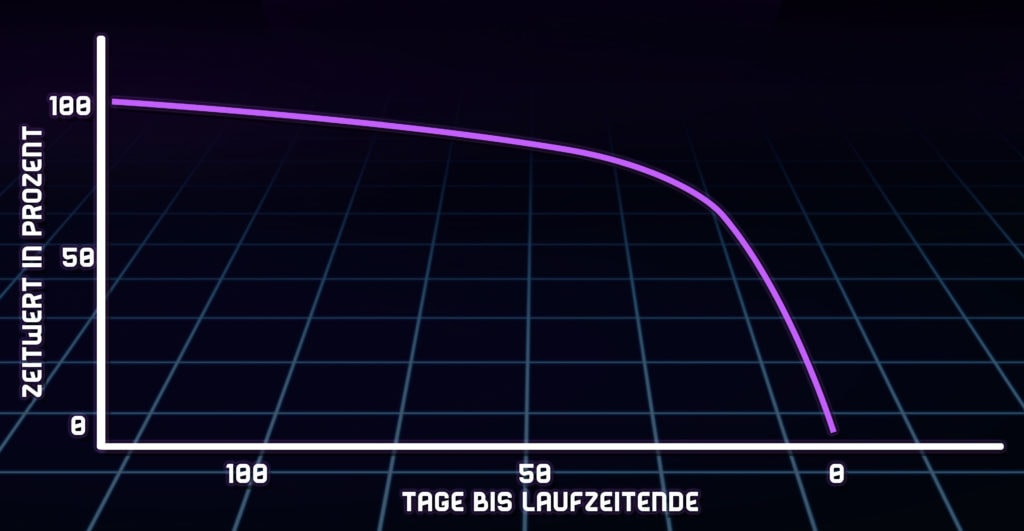

Der Zeitwertverfall einer Option hängt von deren Theta ab. Dabei handelt es sich um einen sogenannten Griechen, der angibt, wie viel Wert eine Option jeden Tag aufgrund des abnehmenden Zeitwerts verliert.

Wenn ihr nichts mit den Greeks von Optionen anfangen könnt, solltet ihr euch unbedingt diesen Artikel von mir durchlesen, in dem ich das Thema im Detail erkläre.

Das Theta und damit auch der Zeitwertverfall einer Option ist umso kleiner je länger die Option noch läuft und wird immer größer je näher sich die Option an ihr Laufzeitende annähert.

Da das Theta also mit kürzer werdender Laufzeit immer mehr zunimmt, verliert eine Option kurz vor Ende ihrer Laufzeit immer am meisten an Wert pro Tag.

Da wir oben bereits geklärt haben, dass Optionen, die sich am Geld befinden und eine hohe implizite Volatilität aufweisen, den höchsten Zeitwert haben, ist deren Theta auch am höchsten und wird mit abnehmender Restlaufzeit auch immer größer.

Solltet ihr also eine Theta-Strategie verfolgen, d.h. eure Strategie zielt insbesondere darauf ab Gewinne durch den Zeitwertverfall zu machen, dann könnten ATM Optionen mit kurzer Laufzeit und hoher Volatilität für euch von großem Interesse sein.