Ich kann nicht aufhören zu betonen, wie wichtig es für den Aktienhandel ist sich mit dem Thema Volatilität zu beschäftigen. Die Volatilität sagt viel über das Risiko einer Aktie aus, allerdings kann niemand genau sagen, wie die Volatilität einer Aktie in der Zukunft sein wird. Der einfachste Weg, um die zukünftige Volatilität des Aktienmarktes zu ermitteln ist deshalb der VIX Index, um den es heute gehen soll. Was sich dahinter verbirgt und wie ihr den Index in eure täglichen Entscheidungen mit einbauen könnt, erfahrt ihr in diesem Artikel.

Der VIX ist der Volatilitätsindex der Chicagoer Börse und gibt an wie die erwartete Volatilität der Marktteilnehmer für die Aktien des S&P 500 Index für die nächsten 30 Tage ist. Er wird von vielen Händlern als Maßstab für die erwartete Volatilität genutzt, um zukünftige Schwankungen am Aktienmarkt herzuleiten.

Der VIX sagt somit aus, wieviel Schwankungen die aktuellen Marktteilnehmer am Aktienmarkt demnächst erwarten. Er misst dafür, die implizite Volatilität von am Geld befindlichen Optionen auf den S&P500 Index mit Restlaufzeit von circa 30 Tagen und bildet deren Durchschnitt.

Ein niedriger VIX bedeutet, dass man momentan von eher geringen Schwankungen der Aktienkurse ausgeht, während ein hoher VIX auf hohe Kursschwankungen in den nächsten 30 Tagen hindeutet.

An sich kann man anhand der Höhe des VIX nicht schlussfolgern ob die Kurse demnächst steigen der fallen werden aber in der Realität zeigt sich doch ein starker Zusammenhang zwischen einem hohen VIX und fallenden Kursen.

Übrigens, solltet ihr mit dem Thema Volatilität nicht sofort etwas anfangen können, dann ist dieser Artikel vielleicht noch etwas zu fortgeschritten für euch. Lest euch am besten erst einmal diesen Artikel von mir durch, indem ich genau erkläre, was die Volatilität von Aktien überhaupt ist. Übrigens Begrifflichkeit wie „am Geld“ erkläre ich euch in meinem Artikel über die Grundlagen von Optionen, wenn ihr da noch ein wenig Nachholbedarf habt.

In der Grafik seht ihr den Chart des VIX oben und den Kursverlauf des S&P 500 Index unten als Referenz, um euch ein Gefühl dafür zu geben, wie sich der VIX in der Regel verhält.

Üblicherweise geht der Markt von einer „durchschnittlichen“ Volatilität am Aktienmarkt aus, weswegen der VIX in aller Regel einen Wert von leicht unter 20 hat. Vor dem Kurseinsturz im März 2020 war der VIX meistens bei etwa 12 bis 18 und stieg im März 2020 dann auf bis zu 85.

Das ist schon ziemlich viel, wenn man bedenkt, dass der VIX während der Finanzkrise auch „nur“ auf 90 anstieg. Seit 2021 liegt der Index grob bei 20 mit Ausschlägen bis zu 35 oder 40 je nach aktueller Lage der Krise.

Die Berechnung des Index

Wenn ihr schon ein paar Artikel von mir gelesen habt, dann wisst ihr, dass ich ein Fan der Mathematik bin allerdings muss man sagen, dass die Berechnung des VIX so komplex ist, dass eine genaue Erklärung den Rahmen dieses Artikels sprengen würde. Außerdem würde das Verstehen der Berechnung auch höhere mathematische Kenntnisse voraussetzen.

Damit ihr dennoch versteht, wie der VIX sich zusammensetzt, hier eine kurze laienhafte Erklärung.

Der VIX wird von der Chicagoer Börse CBOE berechnet indem dafür die implizite Volatilität von am Geld befindlichen Put und Call Optionen auf den S&P 500 Index mit 23 bis 37 Tagen Restlaufzeit ermittelt wird. Aus all diesen Optionen wird ein gewichteter Durchschnitt ermittelt, der einer fiktiven Option mit Restlaufzeit von 30 Tagen entspricht und die durchschnittliche Volatilität dieser 30-Tage Option ist der VIX.

Stellt euch also einfach vor es gibt lediglich zwei Optionen auf den S&P 500 Index. Eine hat eine Restlaufzeit von 24 Tagen und eine von 33 Tagen. Um eine durchschnittliche Option mit Restlaufzeit von 30 Tagen aus diesen beiden Optionen zu bilden, muss man also den gewichteten Durchschnitt beider Optionen bilden, sodass die durchschnittliche Restlaufzeit genau 30 Tage ist.

In unserem Fall wäre die Gewichtung genau ein Drittel mal 24 Tage und zwei Drittel mal 33 Tage = 30 Tage. Hätte die 24-Tage S&P 500 Option eine implizite Volatilität von 18 und die 33-Tage S&P 500 Option eine implizite Volatilität von 20, dann wäre der VIX 18 mal ein Drittel plus 20 mal zwei Drittel. Das wäre also ein VIX von 19,33.

Die unterschiedlichen Laufzeiten des VIX

Im obigen Abschnitt habe ich gesagt, dass der VIX die implizite Volatilität des S&P 500 für die nächsten 30 Tage abbildet, aber das ist eigentlich nur die halbe Wahrheit. Die 30 Tage beziehen sich nämlich nur auf den „Standard“ VIX, über den man auch immer in den Medien hört.

Die Chicagoer Börse CBOE berechnet den VIX aber auch für andere Zeitperioden. Zu den geläufigsten gehören dabei der VIX basierend auf 9 Tagen, 3 Monaten und 6 Monaten. Die Faustregel ist dabei: Je länger der Zeithorizont, desto höher der VIX.

Das macht auch intuitiv Sinn. In sechs Monaten können einfach mehr Risiken eintreten bzw. ist die Wahrscheinlichkeit dafür höher als in neun Tagen. Gelegentlich kann es aber vorkommen, dass der 9-Tage-VIX höher ist als der 6-Monate-VIX. Das bedeutet also, dass der Markt denkt, dass es kurzfristig zu extrem hohen Schwankungen kommen kann, während die Schwankungen langfristig wieder abnehmen sollten.

In der oberen Grafik habe ich euch einmal den Verlauf des S&P 500 oben dargestellt und unten den VIX für 9-Tage (Türkis), 30-Tage (Orange), 3-Monate (Gelb) und 6-Monate (Lila). Man erkennt dabei sehr gut, dass der 6-Monate VIX fast immer der höchste ist, allerdings habe ich euch auch die Stellen markiert, an denen der 9-Tage VIX eine längere Zeitperiode überschreitet.

Die Fälle, bei denen der VIX unter 20 war, habe ich allerdings ausgelassen, da ein so geringer VIX der Normalfall ist.

Was fällt euch an diesem Chart aber auf? Fast immer, wenn der 9-Tage VIX seine längeren Zeiteinheiten überschreitet, kam es zu einer Bodenbildung in einer bestehenden Korrektur. Hinzu kommt, dass nach dem Überschreiten des 9-Tage VIX über eine längere Zeitperiode alle VIX-Zeiteinheiten schnell wieder auf ein normales Niveau zurückfielen.

Zugegeben, das letzte Argument ist nicht so überzeugend, weil der VIX immer wieder auf ein normales Niveau herunterfällt nachdem er extrem stark angestiegen ist aber dennoch ist interessant zu sehen, wie schnell die Rückgänge nach so einem Spike des 9-Tage VIX passiert sind.

Es handelt sich hier um einen Tageschart und in der Regel kam es zu einem Rückgang aller VIX-Zeiteinheiten spätestens eine Woche nachdem der 9-Tage VIX die längeren Zeitperioden überschritten hat. Häufig kam es sogar schon zwei bis drei Tage nach dem Ereignis zu einem drastischen Rückgang.

Solltet ihr TradingView als Charttool nutzen, habe ich den obigen Chart für euch geteilt. Um den Chart also selbst zu verwenden, müsst ihr nur auf diesen Link klicken. Dann könnt ihr den Chart direkt in eurem TradingView Account sehen und als eigene Ansicht abspeichern, um auch in Zukunft die Verläufe der unterschiedlichen VIX-Zeiteinheiten zu sehen.

Die Strukturkurve der Volatilität

Die Chicagoer Börse bietet allerdings auch eine andere Möglichkeit sich die unterschiedlichen Zeitperioden des VIX grafisch anzuschauen, und zwar in Form der sogenannten Term Structure bzw. im deutschen der Strukturkurve.

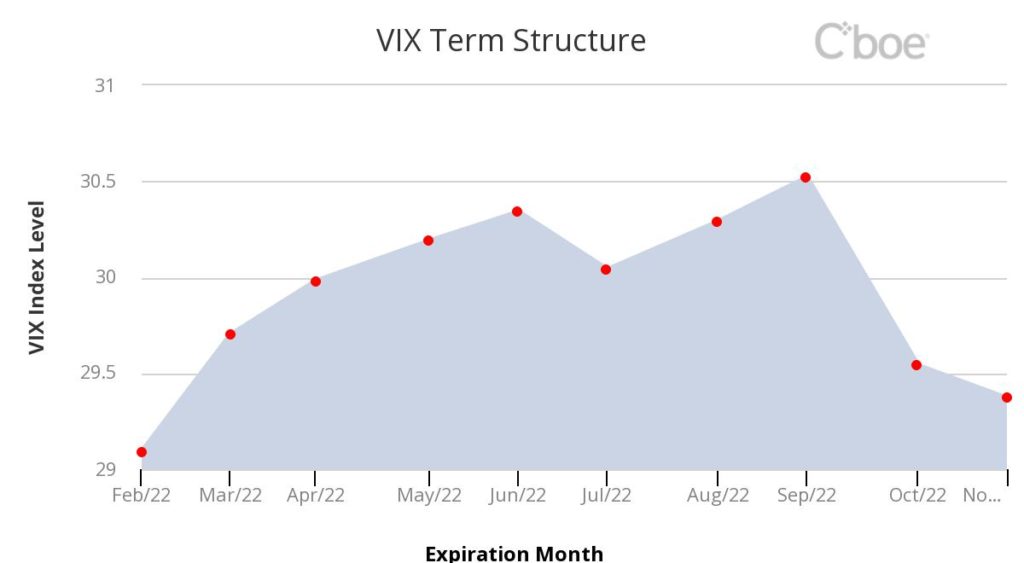

Die VIX Term Structure (dt. Strukturkurve der Volatilität) ist der grafische Verlauf des aktuellen VIX für unterschiedliche Zeiteinheiten. In der Regel verläuft die Kurve steigend, was bedeutet, dass die kurzfristige Volatilität geringer ist als die langfristige Volatilität.

Ihr könnt die VIX Strukturkurve per 22.01.2022 in der obigen Grafik sehen. Auf der X-Achse ist die Zeitperiode abgemessen und auf der Y-Achse die Höhe des VIX. Wir können anhand der Kurve also sagen, dass der 30-Tage VIX (also 22.02.2022) bei circa 29,2 liegt und der der 6-Monate VIX (also 22.07.2022) bei circa 30.

Ihr könnt übrigens den aktuellen Verlauf der Strukturkurve jederzeit auf der Website der CBOE hier selbst ansehen.

Die VIX Strukturkurve ist somit nur ein anderes Mittel, um zu erkennen, wann die kurzfristige Volatilität höher ist als die langfristige Volatilität (also eine fallende Strukturkurve). Der Chart in TradingView erlaubt es euch allerdings auch extrem kurze Zeitintervalle (also 9-Tage) für den VIX anzusehen, während die Term Structure Kurve auch Laufzeiten bis zu fast einem Jahr beinhaltet.

Ihr solltet aber immer daran denken, dass je länger die Laufzeit, desto illiquider wird der Markt für die zur Messung benötigten S&P 500 Optionen. D.h. je länger die Zeitperiode ist, die ihr betrachten wollt, desto ungenauer ist die Aussagekraft des VIX zu dieser Laufzeit.