Straddles sind eine tolle Optionsstrategie, um Gewinne in Marktphasen zu machen in denen sich die Kurse seitwärts bewegen oder um die implizite Volatilität zu handeln aber ein Straddle hat auch zwei große Nachteile. Für Käufer des Straddles ist die Strategie sehr teuer und für Verkäufer besteht ein unbegrenztes Verlustrisiko bei sowohl zu stark steigenden, aber auch fallenden Kursen. Die Lösung hierfür ist der Iron Butterfly, den ich euch heute vorstellen möchte.

Ein Iron Butterfly ist eine Optionsstrategie, die aus zwei Put und zwei Call Optionen (immer jeweils eine long und eine short) besteht. Die Optionen werden dabei als separater Put Spread und Call Spread strukturiert wobei ein Put und ein Call denselben Strikepreis haben.

Das klang jetzt komplizierter als es wirklich ist, aber kürzer lässt sich der Iron Butterfly leider nicht zusammenfassen. Um die Strategie besser zu verstehen, erkläre ich euch den Aufbau der Strategie im Detail anhand eines Long Iron Butterflys.

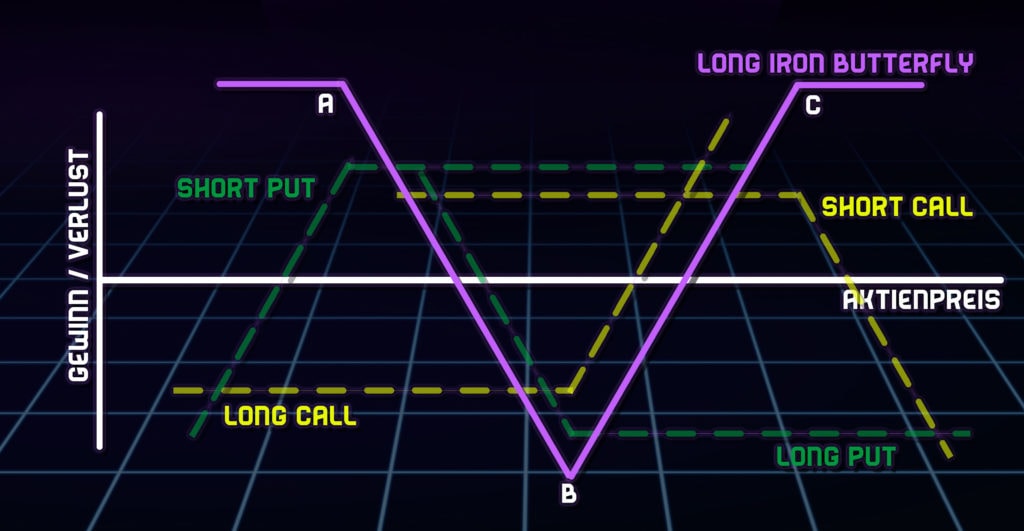

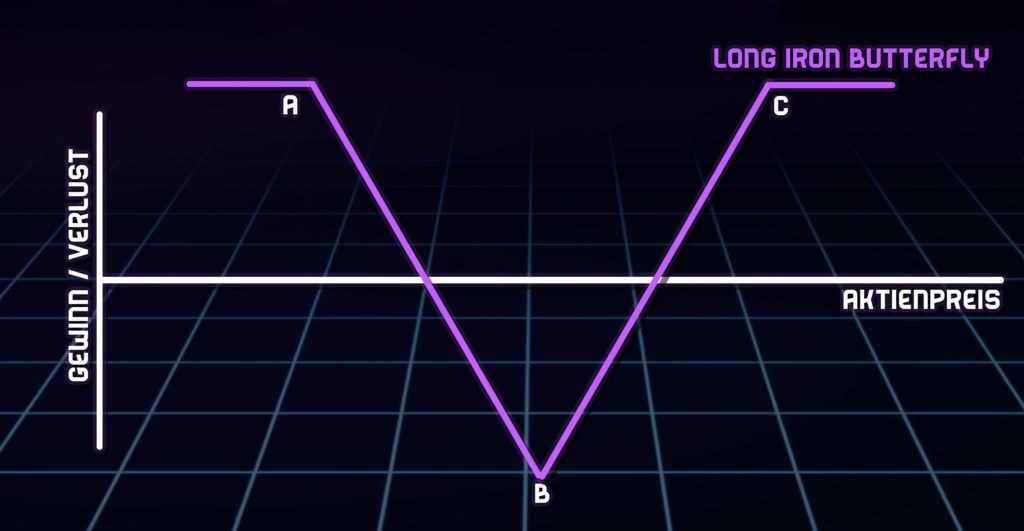

In der Grafik könnt ihr das Auszahlungsprofil eines Long Iron Butterfly (lila) sehen sowie die vier zugrundeliegenden Optionen. Die Strategie macht bei Laufzeitende einen Verlust, wenn sich der Aktienkurs des Underlyings nur wenig bewegt und ihr macht einen Gewinn, sobald der Aktienkurs entweder stark steigt oder fällt.

Ein Iron Butterfly hat somit genauso wie der Iron Condor ein begrenztes Gewinn- und Verlustrisiko, was beide Strategien gerade für Anfänger im Optionshandel sehr attraktiv macht, da man nicht zu viel Geld mit einem Trade verlieren kann.

Allerdings hat die Strategie auch einige Besonderheiten, die jeder guter Optionshändler kennen sollte.

Aktienbaum Optionshandel Cheat Sheets

Lade dir meine Cheat Sheets für den Optionshandel gratis herunter und werde dadurch ein besserer Trader.

Aber zuerst einmal zur genauen Ausgestaltung der Strategie. Für einen Long Iron Butterfly benötigen wir zuerst einen Long Call und Long Put mit identischem Strike der nahe am aktuellen Kurs des Underlyings liegt.

Diese zwei Optionen erzeugen dadurch einen Long Straddle aber anders als beim Long Straddle wollen wir kein unbegrenztes Gewinnpotential, da die Strategie ansonsten für uns zu teuer wäre. Die Idee des Long Iron Butterfly ist also, dass wir unsere maximalen Gewinne abschneiden, um dadurch die Gesamtkosten der Strategie zu verringern.

Wenn ihr nichts mit einem Straddle anfangen könnt, dann solltet ihr euch vielleicht meinen Artikel zu dieser Strategie hier durchlesen.

Wir finanzieren den Long Straddle deswegen durch den zusätzlichen Verkauf eines Short Puts mit Strike unterhalb des Long Put Strikes und durch den Verkauf eines Short Calls mit Strike oberhalb des Long Call Strikes.

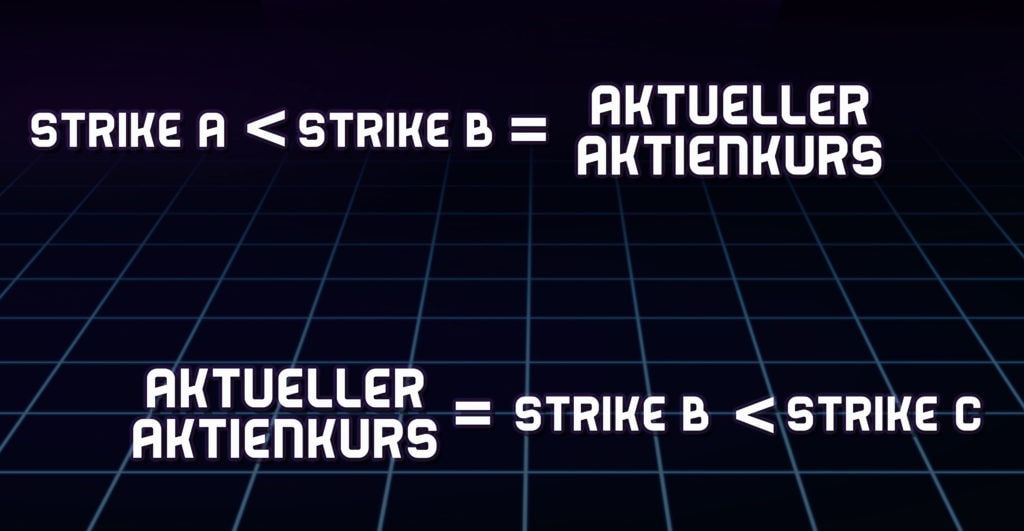

Wem das jetzt zu kompliziert war, hier noch einmal die genaue Darstellung der unterschiedlichen Strikes aller Optionspositionen, die wir für einen Long Iron Butterfly benötigen:

- Short Put mit Strike A

- Long Put und Long Call mit Strike B

- Short Call mit Strike C

Für einen Long Iron Butterfly muss also gelten:

Man kann einen Long Iron Butterfly somit auch als Long Straddle (Long Call + Long Put) verstehen mit zusätzlichem Short Strangle (Short Put und Short Call). Eine andere Interpretation ist aber auch den Long Iron Condor als Bull Call Spread (Long Call + Short Call) zu verstehen mit zusätzlichem Bear Put Spread (Long Put + Short Put) wobei der Strike des Long Calls und Long Puts identisch sind.

Wer von euch also schon Erfahrung mit Straddles, Strangles oder Vertical Spreads hat, der sollte die Funktionsweise des Iron Butterflys schnell verstehen.

Da man für einen Iron Butterfly immer vier Optionen benötigt und sie am Ende auch glattstellen muss (also insgesamt 4 Käufe und Verkäufe), sind die Transaktionskosten für diese Strategie extrem hoch im Vergleich zu anderen Strategien. Ich empfehle euch deshalb einen Iron Butterfly niemals bei einem Underlying zu machen das weniger als 100 USD kostet, da die Optionsprämie dieser Strategie nicht im Verhältnis zu den Transaktionskosten stehen.

Es ist natürlich offensichtlich, dass man bei einem Iron Butterfly dann Gewinn oder Verlust macht, wenn sich der Aktienkurs extrem stark nach oben oder unten bewegt, aber das ist nicht die einzige Möglichkeit, um mit dieser Strategie Geld zu verdienen.

Eine andere Möglichkeit ist mithilfe des Zeitwertverfalls. Da At-the-Money Optionen schneller an Zeitwert verlieren als Out-Of-The-Money Optionen, verlieren die teureren Optionen mit dem inneren Strike (Strike B in der oberen Darstellung) auch schneller an Wert als die günstigeren Optionen mit den äußeren Strikes (A und C). In Summe verliert die Strategie also an Zeitwert für den Käufer, was die Strategie aber umso attraktiver für Verkäufer macht.

Darüber hinaus gibt es noch die Möglichkeit einen Iron Butterfly für Trades auf die Volatilität zu nutzen. Der Iron Butterfly ist dabei umso teurer je höher die aktuelle implizite Volatilität der zugrundeliegenden Aktie ist. D.h. bei einem Long Iron Butterfly macht ihr einen Gewinn während der Laufzeit der Strategie, wenn die implizite Volatilität zuerst niedrig ist und dann stark steigt.

Bei einem Short Iron Butterfly macht ihr wiederum einen zusätzlichen Gewinn, wenn die implizite Volatilität zum Kaufzeitpunkt sehr hoch ist und dann fällt.

Wenn ihr mehr zum Thema Volatilität erfahren wollt, dann solltet ihr unbedingt in der Rubrik Volatilität von mir vorbeischauen. Dort habe ich zahlreiche Artikel, um das Thema besser zu verstehen.

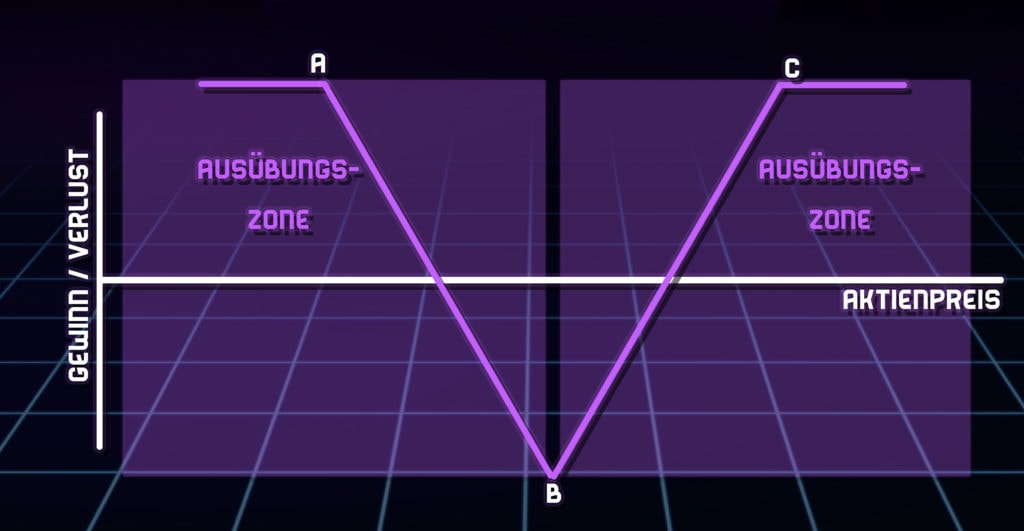

Jeder der schon ein wenig Erfahrung mit Optionen hat, weiß, dass man Optionen nie bis zum Laufzeitende halten sollte. Das ist umso wichtiger für den Iron Butterfly, denn hier kann man in eine gefährliche Situation geraten, wenn man nicht genau aufpasst.

Ich habe euch die Bereiche markiert, in denen die Gefahr besteht, dass mindestens eine der Optionen ausgeübt werden könnte und das Problem beim Iron Butterfly ist einfach, dass das an sich immer der Fall ist. Das liegt einfach daran, dass ihr sowohl einen ATM Call und einen ATM Put kauft und sich eine der Optionen direkt ins Geld bewegt, sobald sich der Kurs auch nur leicht nach oben oder unten bewegt.

Das Gute ist natürlich, dass bei einem Long Iron Butterfly ihr diejenigen seid, die die Option in dem Fall ausüben würde aber bei einem Short Iron Butterfly solltet ihr besonders kurz vor Laufzeitende genau schauen, wie lange ihr noch die Gesamtposition offen lasst.

Am einfachsten ist es natürlich eure Gesamtposition schon vor Laufzeitende zu verkaufen, um unerwartete Überraschungen zu vermeiden.

Solltet ihr übrigens Probleme damit haben, die richtige Optionsstrategie für die aktuelle Marktlage zu finden, dann empfehle ich euch diesen Artikel von mir indem ich euch ein einfaches Regelwerk an die Hand gebe, um zu entscheiden welche Optionsstrategie gerade am besten geeignet ist.

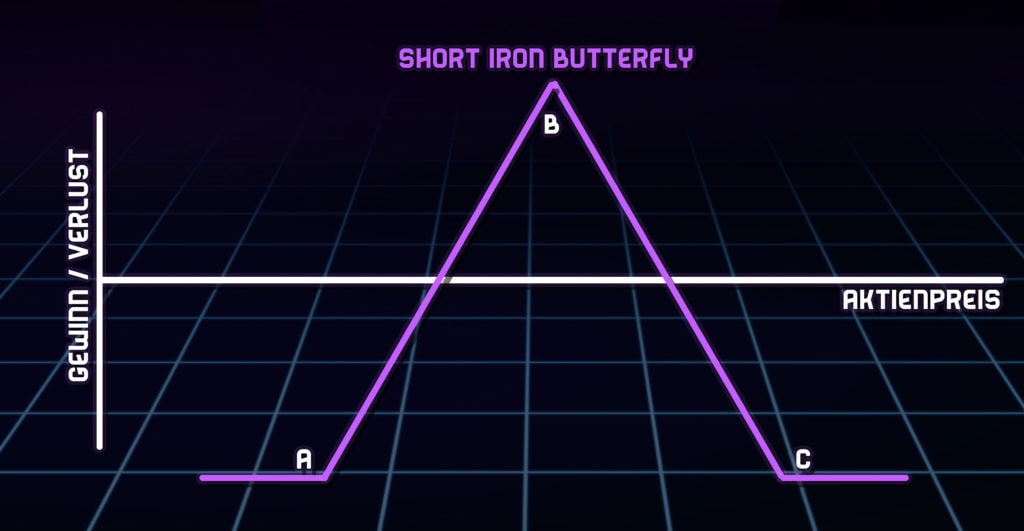

Short Iron Butterfly

Ein Short Iron Butterfly ist eine Optionsstrategie, die aus vier unterschiedlichen Optionen besteht. Man benötigt dafür einen Short und Long Put, die einen Bull Put Spread bilden und einen Short und Long Call, die einen Bear Call Spread bilden. Der Strike des Short Puts und des Short Calls ist dabei identisch.

Den maximalen Gewinn dieser Strategie erhaltet ihr, wenn sich der Aktienkurs des Underlyings bei Laufzeitende nicht verändert hat und sich weiterhin in der Nähe von Strike B befindet. Den maximalen Verlust macht ihr wiederum, wenn der Aktienkurs entweder kleiner A oder größer C ist.

Ihr bekommt bei einem Short Iron Butterfly zwar die höchste Prämie, wenn die Volatilität hoch ist, allerdings kann ich euch nicht empfehlen einen Iron Butterfly zu verkaufen, bloß weil die implizite Volatilität sehr hoch ist. In so einer Vola Umgebung ist das Risiko einfach zu hoch, dass der Kurs sich zu schnell in den Verlustbereich bewegt.

Die Strategie spielt ihr Stärke eigentlich dann aus, wenn die Volatilität lediglich leicht über dem Durchschnitt oder sogar gering ist. Solltet ihr dennoch einmal einen Iron Butterfly bei einer hohen Volatilität verkaufen wollen, dann tut dies bitte nur, wenn sich die Volatilität bereits wieder nach unten bewegt und nicht auf dem Weg nach oben, weil ihr einfach sonst zu schnell zu viele Verluste machen könnt.

Die ideale Laufzeit eines Short Iron Butterflys liegt bei circa 30 Tagen. Solltet ihr also ein Underlying mit stabiler oder sogar fallender impliziten Volatilität gefunden haben, könnte das ein sehr guter Trade werden.

Für den Trade solltet ihr dann den ATM Short Straddle verkaufen und die „Flügel“ des Iron Butterflys so wählen, dass die Strikes A und C circa bei der einfachen Standardabweichung liegen. Ein guter Broker sollte euch die Information bzgl. der Standardabweichung direkt in der Option Chain zeigen.

Sobald ihr die Gesamtposition eröffnet habt, seid ihr Delta short. D.h. bei jeder Änderung des Kurses des Underlyings macht ihr einen Verlust. Je nachdem wie hoch euer Gesamtdelta ist, empfehle ich auch das Delta durch das Kaufen einzelner Aktien zu verringern, um so wenig wie möglich vom Delta abhängig zu sein und stattdessen euren Gewinn durch das Vega und das Theta zu generieren.

Wenn ihr nicht wisst, wie ihr durch den Kauf von Aktien das Delta eurer Optionsposition verändern könnt, dann lest euch unbedingt meinen Artikel zum Thema Delta Hedging durch.

Die Position solltet ihr dann nach spätestens 15 bis 20 Tagen wieder glattstellen, da ihr in dieser Zeit den Großteil eures möglichen Gewinns eingenommen habt.

Unabhängig vom Theta solltet ihr euren Short Iron Butterfly aber auch nie bis zum Laufzeitende halten, da Spread-Strategien im Allgemeinen nur extrem langsam bis auf null fallen.

Ihr solltet eure Position stattdessen glattstellen, sobald ihr 10 bis 15% eures maximalen Gewinns erzielt habt. Schreibt danach lieber einen neuen Iron Butterfly, anstatt zu lange in der aktuellen Position zu bleiben.

Ein Short Iron Butterfly ist eine Strategie, um schnell geringe Gewinne zu machen also macht nicht den Fehler und bleibt zu lange in der Position.

Long Iron Butterfly

Ein Long Iron Butterfly ist eine Optionsstrategie, die aus vier unterschiedlichen Optionen besteht. Man benötigt dafür einen Short und Long Put, die einen Bear Put Spread bilden und einen Short und Long Call, die einen Bull Call Spread bilden. Der Strike des Long Puts und des Long Calls ist dabei identisch.

Den maximalen Gewinn dieser Strategie erhaltet ihr bei Laufzeitende, wenn der Aktienkurs des Underlyings bei Laufzeitende entweder kleiner A oder größer C ist und euer maximaler Verlust tritt ein, wenn sich der Aktienkurs seit dem Kaufzeitpunkt nur sehr wenig verändert hat und weiterhin nah an Strike B liegt.

Long Iron Butterflys sollten anders gehandelt werden als Short Iron Butterflys und je nachdem womit ihr euren Gewinn machen wollt, solltet ihr anders an die Strategie herangehen.

Langlaufende Optionen sind immer teurer als kurzlaufende Optionen, weswegen auch ein langlaufender Long Iron Butterfly teurer ist als ein kurzlaufender.

Ein langlaufender Iron Butterfly hat aber auch das höchste Vega bzw. Vomma. Wenn ihr also euren Gewinn durch einen Anstieg der Volatilität erzielen wollt, solltet ihr auf einen langlaufenden Iron Butterfly setzen.

Wenn ihr stattdessen über die Kursbewegung euren Gewinn machen wollt, solltet ihr lieber auf kurzlaufende Iron Butterflys setzen, da diese ein höheres Delta bzw. Gamma haben.