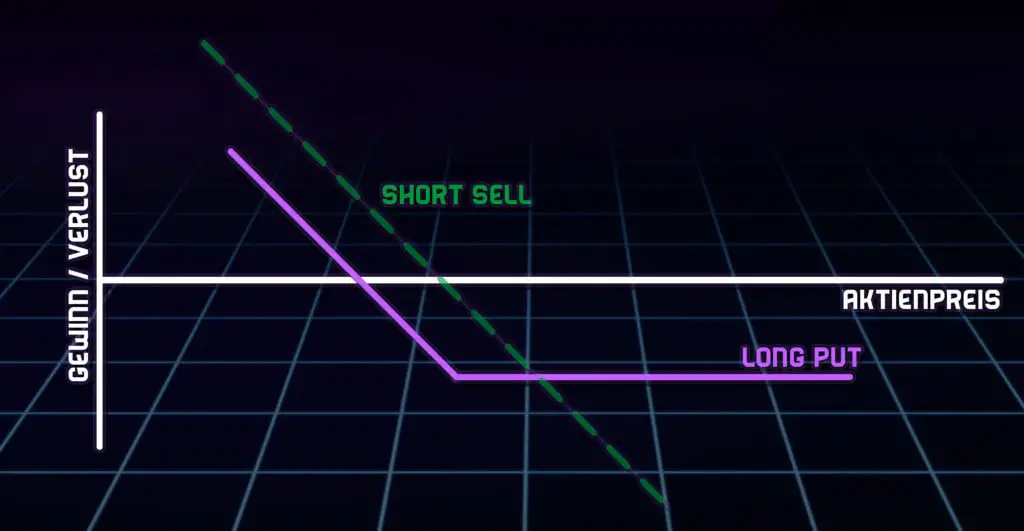

Der Kauf einer Put Option ermöglicht Gewinne, wenn der Kurs des Underlyings fällt. Somit ähnelt ein Long Put sehr dem Leerverkaufen bzw. Short Selling von Aktien. Aber ist evtl. eine der beiden Methoden besser als die andere? Ich erkläre es euch genau.

Der Long Put und das Leerverkaufen von Aktien sind beide gut geeignete Strategien, um auf fallende Kurse einer Aktie zu setzen. Der Long Put ist besonders dann sinnvoll, wenn man von größeren Kursrückgängen ausgeht, während das Short Selling eher bei moderaten Kursrückgängen geeignet ist.

Die maximale Rendite ist bei einem Long Put höher als beim Short Selling allerdings muss bei der Put Option der Kurs auch stärker fallen, um überhaupt einen Gewinn zu erzielen. Weshalb das aber nicht der einzige Grund ist, warum sich ein Long Put von einem Leerverkauf unterscheidet, erfahrt ihr in den nächsten Abschnitten.

Bevor ich allerdings beginne, möchte ich noch darauf hinweisen, dass dieser Artikel voraussetzt, dass ihr wisst, was ein Long Put bzw. ein Leerverkauf ist. Wenn ihr erst mehr darüber erfahren wollt, dann könnt ihr gern hier mehr über den Long Put nachlesen.

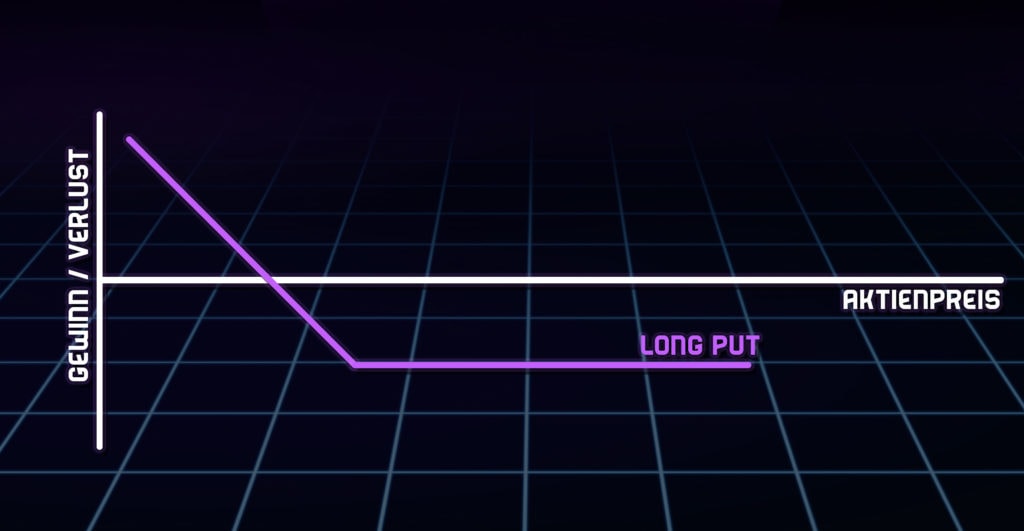

Der Long Put

Um die Unterschiede zwischen dem Long Put und dem Short Selling besser verstehen zu können, schauen wir uns beide Strategien einmal am selben Beispiel an.

Stellen wir uns vor die ABC Aktie liegt momentan bei 50 EUR und eine Put Option mit Strike von 50 EUR kostet 5 EUR. Fällt der Kurs der ABC Aktie in diesem Fall dramatisch, macht der Käufer der Put Option einen Gewinn, weil er die Aktie günstig am Markt einkaufen kann und über sein Optionsrecht zu 50 EUR wieder verkaufen kann.

Sollte der Kurs der ABC Aktie aber steigen, dann übt ihr einfach eure Option nicht aus und euer maximaler Verlust ist lediglich die zu Beginn gezahlte Optionsprämie von 5 EUR.

Theoretisch ist der Gewinn des Optionskäufers begrenzt, weil der Wert einer Aktie natürlich nicht unter null Euro fallen kann bzw. es allgemein schon schwierig ist, dass eine Aktie nur noch genau null Euro wert ist, wie ich in diesem Artikel erkläre.

In der Praxis spielt das aber keine Rolle, denn relativ betrachtet kann der Käufer der Option immer noch riesige Renditen erzielen, da er ja schließlich nur die 5 EUR zu Beginn einsetzen musste aber demgegenüber Gewinne von bis zu 50 EUR gegenüberstehen.

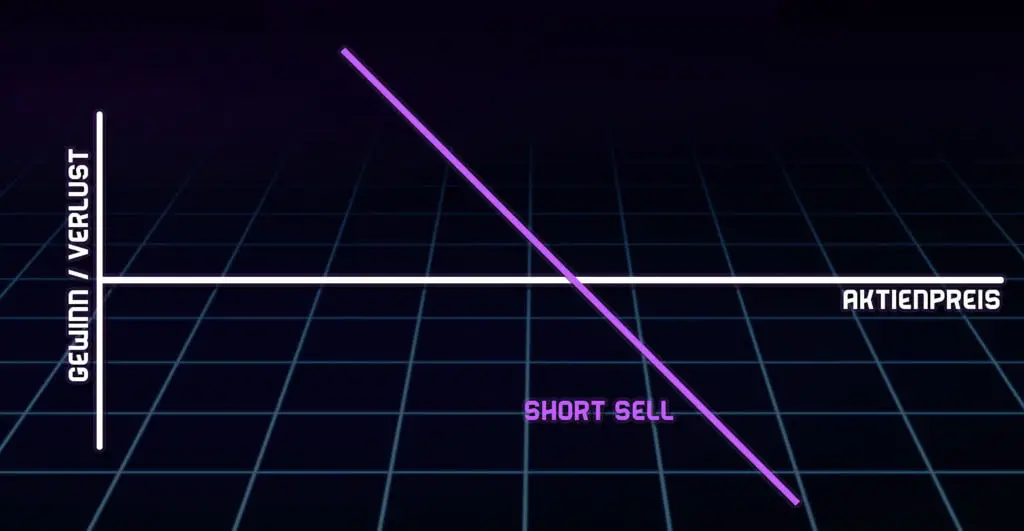

Der Leerverkauf

Beim Leerverkauf leiht man sich Aktien von einer anderen Partei und verkauft diese am Markt, ohne dass man selbst Eigentümer dieser Aktien ist. Fällt der Kurs der Aktien dann, dann kauft man sie zum aktuellen Marktpreis zurück und gibt sie dann demjenigen zurück, von dem man die Aktien geliehen hat.

Liegt der Kurs der ABC Aktie momentan bei 50 EUR, dann kann ich mir die Aktie also von jemand anderem leihen und sie zu 50 EUR verkaufen. Ich erhalte in dem Fall 50 EUR und fällt der Kurs dann auf 40 EUR, kann ich die Aktien zu 40 EUR zurückkaufen und habe somit einen Gewinn von 10 EUR erzielt.

Im Gegensatz zum Long Put wird beim Short Selling bzw. Leerverkaufen allerdings erwartet, dass der Short Seller – je nach Broker – circa 50% des Wertes der zu verkaufenden Aktien als Margin hinterlegt hat.

Im oberen Beispiel muss der Short Seller somit 25 EUR als Sicherheit hinterlegen, während es beim Long Put lediglich 5 EUR für die Optionsprämie waren.

Allerdings hat der Short Seller einen Vorteil, wenn sich der Kurs der zugrundeliegenden Aktie lediglich leicht verändert, da er dann nicht (anders als beim Long Put, wo man in diesem Fall die gesamte Optionsprämie verliert) sein gesamtes Investment verliert.

Sollte der Kurs des Underlyings allerdings extrem stark ansteigen, dann besteht beim Short Seller sogar das Risiko, dass er mehr Geld verliert, als er ursprünglich (in unserem Fall 25 EUR) eingesetzt hat.

Theoretisch betrachtet ist das Verlustrisiko beim Leerverkaufen sogar unendlich, da der Aktienkurs nach oben keine Grenzen hat, während das Risiko beim Long Put nur auf die anfänglich bezahlte Optionsprämie beschränkt ist.

Ein weiterer großer Unterschied zwischen dem Long Put und dem Short Selling ist dann noch der Umgang mit Dividenden. Der Short Seller ist nämlich verpflichtet die Dividenden der zugrundeliegenden Aktien an denjenigen zu zahlen, der ihm die Aktien geliehen hat, während der Käufer der Put Option diese Pflicht nicht hat.

Der finale Vergleich

Ihr habt sicherlich schon mitbekommen, dass der Long Put und das Leerverkaufen einer Aktie unterschiedlich gut und schlecht je nach Marktbewegung sind. In welcher Marktsituation die beiden Strategien am besten bzw. am schlechtesten abschneiden, könnt ihr in der nachfolgenden Tabelle sehen.

Ich habe euch jeweils immer den absoluten Gewinn und den relativen Gewinn in Klammern in der Tabelle eingetragen.

| Kurs der ABC Aktie bei Laufzeitende | Gewinn / Verlust bei Leerverkauf der ABC Aktie | Gewinn / Verlust bei Long Put auf ABC Aktie |

|---|---|---|

| 20 EUR | + 30 EUR (+120%) | + 25 EUR (+500%) |

| 30 EUR | + 20 EUR (+80%) | + 15 EUR (+300%) |

| 40 EUR | + 10 EUR (+40%) | +5 EUR (+100%) |

| 45 EUR | + 5 EUR (+20%) | + / – 0 EUR (0%) |

| 48 EUR | + 2 EUR (+8%) | – 3 EUR (-60%) |

| 50 EUR | +/- 0 EUR (0%) | – 5 EUR (-100%) |

| 60 EUR | – 10 EUR (-40%) | – 5 EUR (-100%) |

| 75 EUR | – 25 EUR (-100%) | – 5 EUR (-100%) |

| 100 EUR | – 50 EUR (-200 %) | – 5 EUR (-100%) |

Ob es also sinnvoller ist, einen Long Put auf eine Aktie zu schreiben oder die Aktie leerzuverkaufen, hängt im Wesentlich von eurer Markterwartung ab. Geht ihr von einem starken Abfall des Kurses aus, dann ist ein Long Put sinnvoller.

Erwartet ihr allerdings nur einen moderaten Kursrückgang, dann erzielt ihr mit dem Short Selling der Aktie eine bessere Rendite.

Ebenso verhält es sich mit dem Risiko beider Strategien. Während der Long Put schon viel früher einen Totalverlust des eingesetzten Kapitals erleidet, hat der Leerverkauf einer Aktie etwas mehr Spielraum, sollte ein Trade gegen euch laufen.

Wo und wie kann man Leerverkäufe tätigen

Die meisten wissen sicherlich schon, wo und wie sie Long Puts kaufen können. Auch wenn ich es euch nicht empfehle (siehe Optionsschein vs. Optionen), kann man diese Strategie nämlich relativ einfach mithilfe von Optionsscheinen nachbilden.

Spätestens beim Leerverkaufen von Aktien benötigt ihr dann aber doch einen professionellen Broker. Mir sind momentan nur drei Broker in Deutschland bekannt, die Leerverkäufe ermöglichen. Das wären Banx Broker, Cap Trader und Lynx Broker.

Ich selbst nutze Banx Broker allerdings sollte ich fairerweise auch erwähnen, dass ich in aller Regel Aktien nicht leerverkaufe, sondern nur auf den Handel mit Optionen spezialisiert bin. Banx Broker ist aber auch so ein spitzen Broker, weil er zum einen den Handel mit Optionen ermöglicht und zum anderen sehr günstige Konditionen für Aktien hat.

Wenn ihr gern mehr erfahren wollt, wie man mithilfe von BANX Broker (bzw. auch Cap Trader und Lynx Broker, da alle drei dieselbe Software im Hintergrund nutzen) Aktien Leerverkaufen kann, dann solltet ihr euch diesen Artikel von mir durchlesen, indem ich euch Schritt-für-Schritt durch den Prozess führe.