Der Covered Call gilt als eine der einfachsten Optionsstrategien und ist deshalb besonders bei Anfängern sehr beliebt, um entweder ein wenig mehr Rendite aus den eigenen Aktien herauszuholen oder aber auch, um das eigene Risiko ein wenig zu reduzieren. Dabei steckt in dieser Strategie viel mehr als man zuerst denken mag, weswegen ich euch heute alles über den Covered Call erklären möchte, was ihr Wissen müsst.

Der Covered Call ist eine Optionsstrategie, bei der man eine Call Option auf einen Basiswert verkauft (Short Call), den man selbst schon im Portfolio besitzt. Sollte die Option in so einem Fall ausgeübt werden, kann man problemlos den Basiswert aus dem Portfolio verkaufen.

Alles was man für einen Covered Call also benötigt, sind der jeweilige Basiswert (z.B. 100 Aktien von Apple) und eine Short Call Position auf diesen Basiswert.

Was diese Strategie für Vorteile bringt, wann man sie handeln sollte und auf was für Feinheiten man achten sollte, erkläre ich euch in den folgenden Abschnitten.

Vorweg allerdings noch ein kleiner Hinweis. Diese Strategie setzt ein gewissen Grundverständnis über den Optionshandel voraus. Wenn ihr also einige Punkte nicht so genau versteht, dann schaut euch vorher unbedingt meinen Beginners Guide für Optionen an.

Die Grundlagen

Der Covered Call ist eine relativ einfache Optionsstrategie, weil man dafür nur ein Underlying und eine Short Call Option auf dieses Underlying benötigt. Während ihr bei einem Naked Call lediglich die Call Option kauft oder verkauft, ohne den zugrundeliegenden Basiswert zu besitzen, verkauft ihr bei einem Covered Call die Call Option immer nur auf Underlyings, die ihr selbst im Portfolio besitzt.

Wenn ihr mit dem Begriff „Short Call“ nichts anfangen könnt oder etwas Nachholbedarf dazu habt, dann könnt ihr euch hier meinen Artikel zu dieser Strategie durchlesen.

Schauen wir uns das ganze aber einfach an einem Beispiel an. Stellen wir uns vor, wir haben 100 Stück der ABC Aktie, die momentan zu 48 EUR gehandelt wird. Für unseren Covered Call verkaufen wir eine Call Option auf die ABC Aktie mit Strike 50 EUR und erhalten dafür eine Prämie von insgesamt 300 EUR.

D.h. wenn der Kurs der ABC Aktie auf über 50 EUR steigt, dann machen wir zwar mit unseren 100 Aktien Gewinn allerdings mit unserer Option Verlust. Fällt der Kurs der ABC Aktie, machen wir mit den Aktien einen Verlust aber dürfen dafür die Optionsprämie behalten.

Der Gewinn und Verlust der Aktie, der Option und der gesamten Covered Call Position könnt ihr in folgender Tabelle sehen.

| Preis ABC Aktie bei Laufzeitende | Gewinn / Verlust der Aktien | Gewinn / Verlust der Call Option | Gewinn / Verlust der Covered Call Position (Aktie + Option) |

|---|---|---|---|

| 40 EUR | – 800 EUR | + 300 EUR | – 500 EUR |

| 45 EUR | – 300 EUR | + 300 EUR | +/- 0 EUR |

| 48 EUR | +/- 0 EUR | + 300 EUR | + 300 EUR |

| 50 EUR | + 200 EUR | + 300 EUR | + 500 EUR |

| 55 EUR | + 700 EUR | – 200 EUR | + 500 EUR |

| 60 EUR | + 1.200 EUR | – 700 EUR | + 500 EUR |

Fällt die Aktie von ursprünglich 48 EUR auf nur noch 40 EUR habe ich einen Verlust pro Aktie von 8 EUR bzw. bei 100 Aktien insgesamt 800 EUR. Weil der Aktienkurs in diesem Fall aber unter dem Strike von 50 EUR liegt, darf ich die Optionsprämie von 300 EUR behalten. Mein Gesamtverlust beträgt also lediglich 500 EUR und ist damit geringer, als wenn ich nur die Aktien gehalten hätte. Der Covered Call verringert somit meinen maximalen Verlust aus den Aktien.

Steigt der Wert der Aktie allerdings auf 60 EUR, dann erziele ich durch meine Aktien ein Gewinn von 12 EUR je Aktie (= 60 – 48) bzw. bei 100 Aktien 1.200 EUR. Meine Call Option mit Strike bei 50 EUR befindet sich dann allerdings 10 EUR im Geld bzw. hat einen Wert von 1.000 EUR (Faktor 100 bitte beachten). Abzgl. der Prämie, die ich anfangs erhalten habe, ist der Verlust, den ich durch die Option erleide, somit 700 EUR.

Mein Gesamtgewinn beträgt somit 500 EUR und ist damit geringer, als wenn ich nur die Aktien gehalten hätte. Der Covered Call begrenzt somit den maximalen Gewinn meiner Aktienposition.

Der Vorteil eines Covered Calls ist also, dass er das Risiko der Aktienposition verringert und bei leichten Kursbewegungen sogar eine zusätzliche Rendite generiert. Der Nachteil dieser Strategie ist aber, dass ihr dadurch euren möglichen Gesamtgewinn begrenzt.

Das Auszahlungsprofil eines Covered Calls

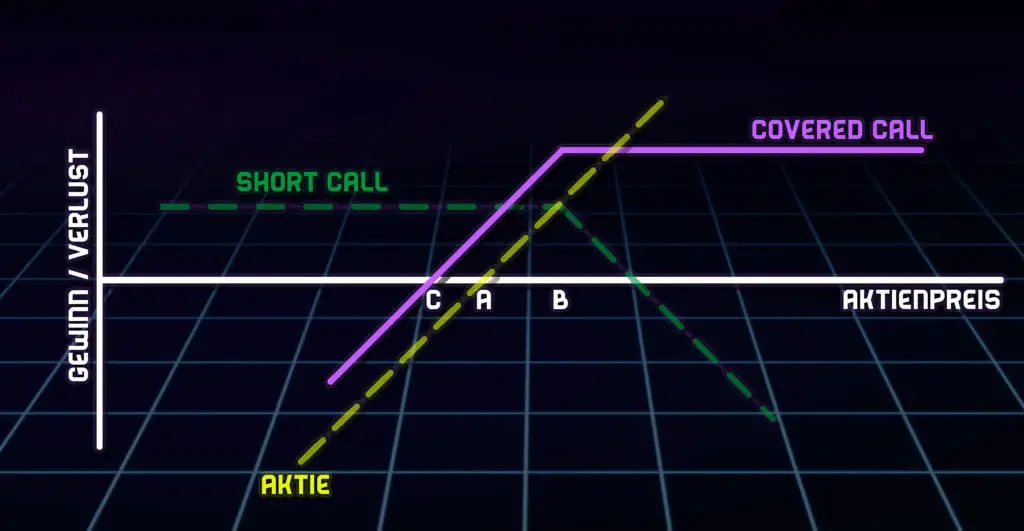

Allgemein kann man das Auszahlungsprofil eines Covered Calls also wie in der folgenden Grafik darstellen.

In der Grafik habe ich Punkt A als Kaufpreis der Aktie gekennzeichnet, Punkt B als Strike-Preis der Short Call Option und Punkt C ist der Break-Even-Point der Covered Call Position.

Den maximalen Gewinn eines Covered Calls erzielt man, wenn der Aktienkurs des Underlyings den Strike-Preis erreicht (Punkt B). Sollte der Aktienkurs über den Strike steigen, lässt sich dadurch kein weiterer Gewinn erzielen.

Der maximale Gewinn ist die Differenz zwischen dem Kaufkurs der Aktien (Punkt A) und dem Strike der Short Call Option (Punkt B) plus die Prämie, die ihr durch den Verkauf der Call Option erhalten habt.

Wenn die Aktie lediglich leicht steigt (bis Punkt B) ist die Covered Call Strategie am rentabelsten. Dann erzielt ihr nämlich die volle Kurssteigerung der Aktie und dürfte die Prämie der Short Call Option behalten.

Der maximale Verlust des Covered Calls ist erreicht, wenn der Aktienkurs des Underlyings auf null sinkt. In dem Fall sind eure Aktien nichts mehr wert und ihr könnt nur noch die beim Verkauf der Call Option erhaltene Prämie behalten.

Aktienbaum Optionshandel Cheat Sheets

Lade dir meine Cheat Sheets für den Optionshandel gratis herunter und werde dadurch ein besserer Trader.

Der maximale Verlust ist somit der Kaufpreis des Underlyings (Punkt A * 100, Multiplikator von 100 nie vergessen!) abzüglich der Prämie, die ihr durch den Verkauf der Call Option erhalten habt.

Der Break-Even-Point der Strategie, also der Punkt, an dem ihr weder einen Gewinn noch einen Verlust macht, ist in der Grafik als Punkt C abgebildet. Er entspricht dem Kaufpreis einer Aktie (Punkt A) abzüglich der Prämie, die ihr durch die Short Call Option erhalten habt.

Liegt der Kurs der Aktie bei Laufzeitende über Punkt C, macht ihr einen Gewinn und liegt der Kurs unter Punkt C, macht ihr einen Verlust.

Vielleicht ist euch auch aufgefallen, dass das Auszahlungsprofil eines Covered Calls auch genauso aussieht wie das eines Short Puts. Das ist kein Zufall und auf die sogenannte Put-Call-Parität zurückzuführen. Was sich dahinter verbirgt ist allerdings Thema eines anderen Artikels.

Solltet ihr übrigens Probleme damit haben, die richtige Optionsstrategie für die aktuelle Marktlage zu finden, dann empfehle ich euch diesen Artikel von mir indem ich euch ein einfaches Regelwerk an die Hand gebe, um zu entscheiden welche Optionsstrategie gerade am besten geeignet ist.

Der Einfluss der Zeit und der Volatilität auf die Strategie

Solltet ihr eine Covered Call Position aufgebaut haben, dann seid ihr gleichzeitig auch Theta und Vega short. Wenn ihr mit den beiden Begriffen nichts anfangen könnt, dann lest euch unbedingt meinen Artikel über die Optionsgriechen durch.

Damit meine ich, dass es für euch vorteilhaft ist, wenn die Zeit verstreicht (ihr also näher an das Laufzeitende der Option kommt) oder die Volatilität abnimmt.

Somit könnt ihr auch das Risiko eurer Position besser steuern, indem ihr euch zum Beispiel auf Optionen mit hohem Theta (also kurzer Restlaufzeit) in einem Marktumfeld sinkender Volatilität konzentriert.

In so einem Marktumfeld kann der Kurs sich auch mehr gegen euch (also ins Geld) bewegen und ihr macht durch die sinkende Volatilität und dem Zeitwertverlust immer noch einen Gewinn.

Um den Zeitwert eures Calls zu maximieren, könnt ihr Optionen näher am Geld verkaufen und das Theta ist natürlich immer kurz vor Laufzeitende am höchsten. Wenn ihr mehr darüber erfahren wollt, wann der Zeitwert einer Option maximal ist, könnt ihr das gern in diesem Artikel von mir nachlesen.

Wann ist der Handel mit Covered Calls sinnvoll?

Im Wesentlichen gibt es zwei Hauptgründe, wann man Covered Calls schreiben sollte. Zum einen, um eine zusätzliche Rendite zu erzielen und zum anderen, um das Risiko seines Portfolios zu reduzieren.

Besonders Dividendeninvestoren halten ihre Aktien häufig über sehr lange Zeiträume und genau hier könnte der Covered Call eine „Zusatzdividende“ erbringen. Durch das Halten der Aktie erhaltet ihr nämlich weiterhin eure Dividende aber durch den Verkauf der Call Option habt ihr zusätzlich noch die Chance auf die Optionsprämie.

Diese Strategie ist besonders sinnvoll in einem Marktumfeld, indem entweder die spezifische Aktie oder sogar der gesamte Aktienmarkt eher nach unten geht oder sich seitwärts bewegt. Wie ihr solche Marktumfelder erkennen könnt, erkläre ich euch übrigens in meinem Artikel über die besten Trendindikatoren.

Sollte sich der Markt allerdings gerade eher nur nach oben bewegen, ist eine Covered Call Strategie nicht der richtige Ansatz, da ihr durch den Short Call einfach eure maximalen Gewinne begrenzt und somit nicht an Aktienrallys partizipieren könnt.

Wenn es euch aber gar nicht um die „Zusatzdividende“ geht, sondern vielmehr um eine Reduzierung des Risikos eures Aktienportfolios, dann ist der Covered Call in jeder Marktlage für euch sinnvoll.

Durch die Short Call Option begrenzt ihr zwar euren maximalen Gewinn aber durch die Optionsprämie erhaltet ihr auch eine planungssicherere Rendite. Anstatt darauf zu hoffen, dass der Aktienmarkt um 5% in einem Monat steigt, kassiert ihr lieber 2% durch die Optionsprämie ganz egal, wohin sich der Markt bewegt.

Durch den Covered Call verringert ihr somit die Volatilität eures Portfolios zum Preis einer geringeren Maximalrendite. Je nachdem was euer persönliches Ziel ist (maximale Rendite oder geringeres Risiko), kann der Covered Call euch helfen euer Portfolio besser zu steuern.

Wenn ihr gern mehr darüber erfahren wollt, wie ihr das Risiko eures Portfolios noch reduzieren könnt und welche Hedging-Strategien für Privatanleger am sinnvollsten sind, dann empfehle ich euch diesen Artikel von mir.

Die unterschiedlichen Typen eines Covered Call

Jetzt kommen wir in den Bereich für fortgeschrittene Optionshändler. Alles bisher Gesagte reicht absolut aus damit auch Anfänger die Strategie sinnvoll anwenden können, aber jetzt geht es um die Feinheiten, mit denen ihr einen Covered Call besser steuern könnt.

Grundsätzlich gibt es natürlich keine Unterschiede bei einem Covered Call. Ganz egal wie ihr es macht, ein Covered Call besteht immer aus den zugrundeliegenden Aktien und einem Short Call auf diese Aktien.

ITM & OTM Covered Call Positionen

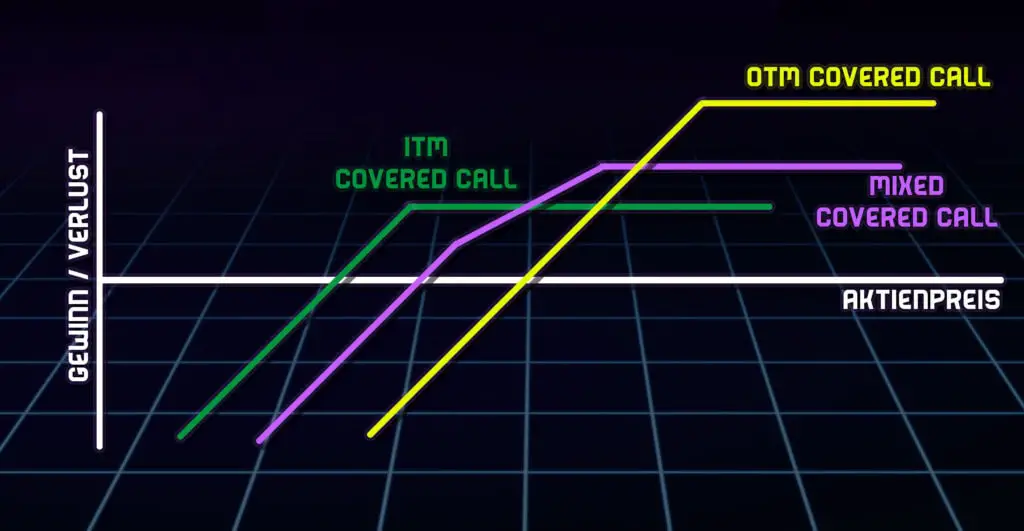

Ein Covered Call lässt sich allerdings unterscheiden in Out-of-the-money (dt. Aus-dem-Geld, kurz: OTM) Covered Calls und In-the-money (dt. Im Geld, kurz ITM) Covered Calls.

Dabei geht es darum, ob die Short Call Option als ITM Option oder OTM Option verkauft wurde als man den Covered Call eingegangen ist.

OTM Covered Calls bieten eine höhere Maximalrendite aber dafür weniger Risikoreduktion und eine geringere Optionsprämie. Bei ITM Covered Calls ist es genau andersherum mit einer niedrigeren Maximalrendite aber dafür einen besseren Hedge gegen Kurseinstürze durch eine höhere Optionsprämie.

ITM Covered Calls sind deshalb die eher konservativere Strategie als es bei OTM Short Calls der Fall ist. Schauen wir uns das ganze aber einfach an einem Beispiel an.

Wir haben wieder unsere ABC Aktie, die momentan für 45 EUR zu kaufen ist. Eine Call Option mit Strike 40 EUR (also ITM) kostet 8 EUR und eine Call Option mit Strike 50 EUR (also OTM) kostet lediglich 1 EUR.

Der Gewinn oder Verlust beider möglichen Covered Call Position sieht dadurch folgendermaßen aus (immer daran denken, dass die Option zwar nur 8 EUR oder 1 EUR kostet aber noch ein Multiplikator von 100 angewandt werden muss).

| Aktienkurs | Gewinn / Verlust der ITM Covered Call Position (Aktie + Option) |

|---|---|

| 35 EUR | – 200 EUR |

| 37 EUR | +/- 0 EUR |

| 40 EUR | + 300 EUR |

| 45 EUR | + 300 EUR |

| 50 EUR | + 300 EUR |

| 60 EUR | + 300 EUR |

| Aktienkurs | Gewinn / Verlust der OTM Covered Call Position (Aktie + Option) |

|---|---|

| 35 EUR | – 900 EUR |

| 40 EUR | – 400 EUR |

| 44 EUR | +/- 0 UER |

| 45 EUR | + 100 EUR |

| 50 EUR | + 600 EUR |

| 60 EUR | + 600 EUR |

Die Tabellen zeigen den Gewinn und Verlust beider Covered Call Positionen bei Laufzeitende und es wird deutlich wie sich beide Typen beim Thema Risikominimierung und maximaler Gewinn unterscheiden.

Während die ITM Position einen Schutz bis zu einem Kurs von 37 EUR (18% Kursrückgang) bietet, schützt die OTM Position lediglich bis zu einem Kurs von 44 EUR (2% Kursrückgang). Dafür ist der maximale Gewinn der OTM Position auch doppelt so hoch wie bei dem ITM Covered Call.

Mixed Covered Call Positionen

Im oberen Abschnitt haben wir uns angesehen wie sich ITM und OTM Covered Call Positionen unterscheiden, aber wenn eure Aktienpositionen groß genug sind (also mindestens 200 Stück), dann lassen sich auch sogenannte Mixed Positionen eingehen, bei denen ihr sowohl einen ITM als auch einen OTM Covered Call schreibt, um somit von beiden Typen das Beste zu haben.

Das macht unter anderem dann Sinn, wenn ihr eure Aktien zwar mit einer ITM Option nach unten absichern wollt aber die sich daraus resultierende Maximalrendite für euch zu gering ist.

Schauen wir uns das ganze aber am besten wieder an einem Beispiel an.

Wir kaufen uns 200 Stück der ABC Aktie zum Preis von 42 EUR. Im Fall A verkaufen wir dazu noch 2 Call Optionen auf die Aktie mit Strike 40 EUR (ITM Option) zum Preis von 4 EUR je Option, im Fall B verkaufen wir 2 Call Optionen auf die Aktie mit Strike 45 EUR (OTM Option) zum Preis von 2 EUR je Option und im Fall C kaufen wir jeweils eine ITM Option und eine OTM Option (Mixed Covered Call).

Das Auszahlungsprofil der drei Varianten könnt ihr in der unteren Grafik sehen.

Ihr könnt in der Grafik gut sehen, dass ein Mixed Covered Call euch dabei helfen kann, euer Auszahlungsprofil mehr nach euren Wünschen anzupassen.

Ihr habt in diesem Fall einen besseren Schutz vor Kurseinbrüchen als bei einem OTM Covered Call aber gleichzeitig auch eine bessere maximale Rendite als bei einem ITM Covered Call

Mixed Covered Calls lassen sich übrigens nicht nur durch Optionen mit unterschiedlichem Strike-Preis strukturieren sondern auch durch Optionen mit unterschiedlicher Restlaufzeit, aber das ist eher ein Thema für einen anderen Artikel.

Wie man Covered Call Positionen am besten rollt

Das Rollen einer Covered Call Position ist vor allem in zwei Situationen relevant. Entweder wenn der Kurs der Aktie extrem gestiegen ist und die Call Option Deep in the Money ist oder wenn der Kurs gefallen ist und die Call Option entsprechend Deep out of the Money ist.

Der Fall eines Kursanstiegs ist dabei aber eher irrelevant, weil von vornherein bei einem Covered Call schon feststeht, wie hoch dein maximaler Gewinn ist.

Wenn du den maximalen Gewinn also erhöhen möchtest, musst du die Option lediglich nach oben rollen, indem du die bisherige Option zurückkaufst und eine neue Option mit höherem Strike (und evtl. längerer Laufzeit) neu verkaufst.

Das ist keine große Überraschung, weswegen ich mich eher auf den ersten Fall konzentrieren möchte, bei dem der Kurs der Aktie stark gefallen ist. In diesem Fall verliert deine Aktie nämlich an Wert und deine Option macht zwar einen Gewinn, aber dieser ist schlussendlich auf die bereits eingenommene Prämie beschränkt, sodass es nicht so eindeutig ist, wann man am besten rollen sollte.

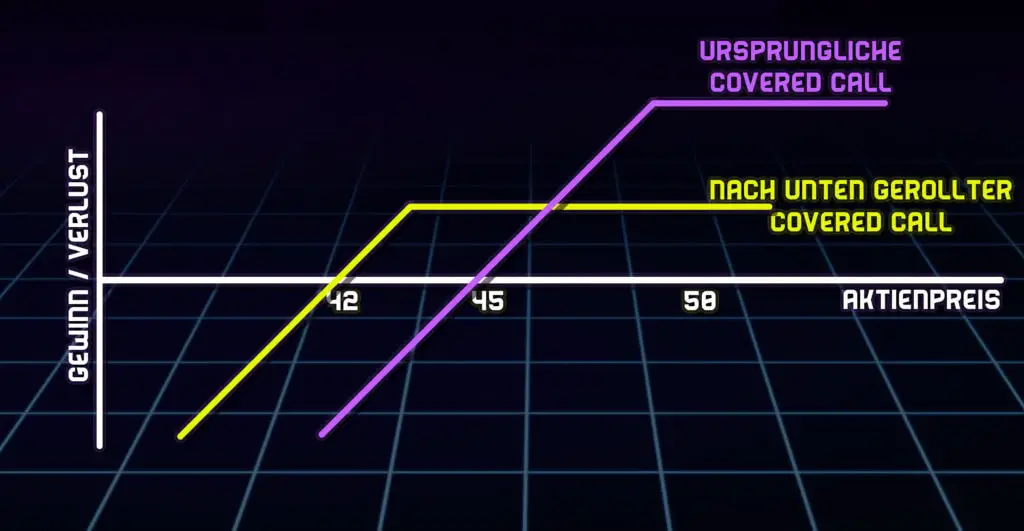

Die grundsätzliche Idee beim „nach unten rollen“ einer Covered Call Position ist, dass man nach einem Rückgang des Aktienkurses seine bisherige Option zurückkauft und eine neue Option mit niedrigerem Strike neu verkauft.

Schauen wir uns das ganze aber am besten wieder an einem Beispiel an.

Wir haben wieder die ABC Aktie, die wir uns zu einem Preis von 51 EUR kaufen. Gleichzeitig verkaufen wir eine ITM Option mit Strike 50 EUR zu einem Preis von 6 EUR. Wir haben also einen Schutz gegen Kursverluste bis 45 EUR (51 EUR Kaufpreis der Aktien – 6 EUR Verkaufspreis der Option).

Stellen wir uns nun vor, die Aktie ist bis auf 45 EUR gefallen und wir stehen vor der Wahl, ob wir unsere Option rollen sollten. Unsere bestehende Option kostet mittlerweile nur noch 1 EUR und eine neue Option mit Strike 45 EUR würde jetzt 4 EUR kosten.

Bleiben wir bei unserer bisherigen Option, dann sind wir momentan bei +/- 0. Unsere Aktien haben 6 EUR Verlust gemacht und wir haben 6 EUR Optionsprämie eingenommen. Sollte der Aktienkurs aber weiter fallen, machen wir einen Verlust mit jedem weiteren Cent, denn der Kurs jetzt nach unten fällt.

Alternativ könnten wir die Option auch nach unten rollen auf den 45er Strike. In diesem Fall würden wir die aktuelle Option mit Strike 50 EUR für den aktuellen Preis von 1 EUR zurückkaufen und stattdessen die Option mit Strike von 45 EUR zu einem Preis von 4 EUR verkaufen.

Den Gewinn und Verlust beider Optionen (mit rollen und ohne rollen) bei einem aktuellen Aktienkurs von 45 EUR könnt ihr euch in der folgenden Tabelle ansehen.

| Aktienkurs | Gewinn / Verlust der Covered Call Position mit Strike 50 EUR (nicht rollen) | Gewinn / Verlust der Covered Call Position mit Strike 45 EUR (rollen) |

|---|---|---|

| 40 | – 500 EUR | – 200 EUR |

| 42 | – 300 EUR | +/- 0 EUR |

| 45 | +/- 0 EUR | + 300 EUR |

| 48 | + 300 EUR | + 300 EUR |

| 50 | + 500 EUR | + 300 EUR |

| 60 | + 500 EUR | + 300 EUR |

Ihr könnt in der Tabelle leicht erkennen, dass ihr durch das Rollen auf den 45er Strike eure Absicherung vor weiteren Kursverlusten verbessert und dafür aber eure maximale Rendite reduziert.

Für mich ist das eine besonders wichtige Strategie, weil es mir bei der Geldanlage in erster Linie darum geht kein Geld zu verlieren. Also lieber mache ich weniger Gewinn als einen noch größeren Verlust.

In der folgenden Grafik habe ich euch auch noch einmal das Auszahlungsprofil beider Optionen (rollen vs. nicht rollen) dargestellt, da es so meiner Meinung noch leichter zu erkennen ist, wo die Vorteile des Rollens liegen.

Wichtig an dieser Stelle ist noch einmal zu erwähnen, dass in meiner Berechnung weder Transaktionskosten noch Steuern berücksichtigt wurden.

D.h. insbesondere bei Aktien mit Kursen kleiner als 100 EUR kann sich das Rollen evtl. nicht lohnen, weil die Transaktionskosten durch Glattstellen und Verkaufen der neuen Option eventuell zu hoch sind im Vergleich zum Optionspreis.

Wie kann man Covered Calls in Deutschland handeln?

Um Covered Calls in Deutschland schreiben zu können, benötigt man einen Broker, der den Handel mit Optionen erlaubt. Das ist mit Brokern wie der Comdirect, Trade Republic oder Flatex nicht möglich, da diese lediglich den Handel mit Optionsscheinen erlauben (ganz wichtig, Optionsscheine sind keine Optionen, mehr dazu hier).

Broker in Deutschland, die den Handel mit Optionen erlauben sind:

Alle diese Broker nutzen im Hintergrund Interactive Brokers als Handelsplattformen, sodass sie sich nur wenig voneinander unterscheiden. Ich nutze selbst Banx Broker aber es ist jedem selbst überlassen, welchen Broker er besser oder schlechter findet.

Covered Call ETFs

Wenn ihr jetzt denkt, dass Covered Calls eine tolle Investmentstrategie sind aber ihr keine Zeit oder Lust habt die Strategie selbst umzusetzen, für den gibt es noch die Alternative der Covered Call ETFs. Hierbei handelt es sich um ETFs, die zwar einen breiten Index nachbilden (z.B. den NASDAQ 100) aber gleichzeitig auch Covered Calls auf ihre Aktien schreiben.

Entsprechend ist die Rendite dieser ETFs deutlich geringer als die des Vergleichsindex aber dafür schwanken diese auch weniger aufgrund der Covered Calls und haben höhere regelmäßige Ausschüttungen.

Alle Details zum Thema Covered Call ETFs habe ich in diesem Artikel zusammengefasst, da es ansonsten den Rahmen dieses Artikels definitiv sprengen würde. Schaut also gern dort einmal vorbei, wenn ihr mehr über diese ETFs erfahren wollt.