Der Short Call bzw. Naked Call ist eine der häufigsten Optionspositionen von Anfängern und Profis im Optionshandel. Das liegt einfach daran, dass man mit dieser Strategie sowohl auf fallende Kurse setzen aber auch seine Portfolioabsicherung vergünstigten kann. Dabei gibt es bei dieser Strategie einiges zu beachten und damit ihr bei einem Short Call nicht zu viel Risiko eingeht, möchte ich euch heute erklären, worauf ihr so achten müsst.

Ein Short Call ist der Verkauf einer Kaufoption. D.h. mit dieser Option verpflichtet man sich, dass man ein bestimmtes Wertpapier innerhalb einer bestimmten Frist oder zu einem exakten Termin zu einem festgelegten Preis verkaufen muss, sofern die Option vom Käufer ausgeübt wird.

Verkäufer eines Short Calls müssen also in Zukunft das Underlying, auf das sich die Option bezieht, zu einem festgelegten Preis verkaufen, sobald der Käufer der Option sein Optionsrecht ausübt. Das macht er natürlich immer dann, wenn der Wert des Underlyings stark steigt.

Geht man einen Short Call ein, ohne das Underlying überhaupt zu besitzen, spricht man auch von einem ungedeckten bzw. Naked Call. Das Gegenteil davon ist der gedeckte bzw. Covered Call. Wenn ihr mehr darüber erfahren wollt, dann habe ich hier einen ausführlichen Artikel über die Covered Call Strategie geschrieben.

Ein kleiner Hinweis noch vorweg. In diesem Artikel setze ich ein kleines Grundverständnis über den Optionshandel voraus. Solltet ihr also mit einigen Begrifflichkeiten in diesem Artikel ein Verständnisproblem haben, empfehle ich euch unbedingt meinen Artikel über die Grundlagen von Optionen durchzulesen.

Die Grundlagen

Der Short Call ist der Verkauf einer Kaufoption und verpflichtet den Halter des Short Calls ein bestimmtes Wertpapier innerhalb einer bestimmten Frist oder zu einem exakten Termin zu einem festgelegten Preis zu verkaufen, sofern die Option vom Käufer ausgeübt wird.

Die Strategie hat ein begrenztes Gewinnpotential bei gleichzeitig unbegrenztem Risiko und dennoch ist sie gerade bei Anfängern sehr beliebt, weil sich leider weiterhin der Irrglaube hält, dass mehr als 80% aller Optionen wertlos verfallen und das Verkaufen von Optionen deswegen so lukrativ ist.

In Wirklichkeit verfallen aber nur circa 51% aller Call Optionen wertlos, wie ich in diesem Artikel ausführlich analysiert habe. Das Verkaufen von Optionen ist also wesentlich riskanter als von vielen eingeschätzt aber bietet dennoch ein gutes Rendite-Risiko-Verhältnis, wenn man es richtig macht.

Schauen wir uns das ganze aber einfach an einem Beispiel an. Stellen wir uns vor die ABC Aktie wird momentan für 50 EUR gehandelt und eine Call Option mit Strike von 50 EUR kann für 5 EUR verkauft werden. Geht man in diesem Fall einen Short Call bzw. Naked Call ein (d.h. man besitzt die ABC Aktie nicht selbst), dann kann man mit diesem Trade maximal die Optionsprämie von 5 EUR erhalten.

Diesen maximalen Profit macht man immer dann, wenn der Aktienkurs der ABC Aktie bei Laufzeitende unter 50 EUR liegt, da in so einem Szenario der Optionskäufer niemals sein Optionsrecht ausüben würde (er müsste schließlich von euch eine Aktie zu 50 EUR kaufen, während er sie am Markt günstiger bekommen könnte).

Aktienbaum Optionshandel Cheat Sheets

Lade dir meine Cheat Sheets für den Optionshandel gratis herunter und werde dadurch ein besserer Trader.

Würde die Aktie während der Laufzeit der Option allerdings auf 100 EUR steigen, dann würde der Optionskäufer sein Optionsrecht ausüben und von euch die ABC Aktie zu einem Preis von 50 EUR abkaufen.

Weil ihr die Aktie aber gar nicht besitzt, müsst ihr sie euch für 100 EUR am Markt einkaufen und sie an den Optionskäufer für 50 EUR direkt wieder verkaufen. Euer Verlust wäre in diesem Fall also 50 EUR, allerdings dürft ihr weiterhin die anfänglich erhaltenen 5 EUR Optionsprämie behalten, sodass euer Gesamtverlust in diesem Fall 45 EUR wäre.

In der folgenden Tabelle könnt ihr den Gewinn- und Verlustverlauf dieses Trades noch einmal genau sehen.

| Preis ABC Aktie bei Laufzeitende | Gewinn / Verlust der Short Call Option |

|---|---|

| 30 EUR | + 5 EUR |

| 40 EUR | +5 EUR |

| 50 EUR | +5 EUR |

| 55 EUR | +/- 0 EUR |

| 60 EUR | -5 EUR |

| 70 EUR | -15 EUR |

| 80 EUR | -25 EUR |

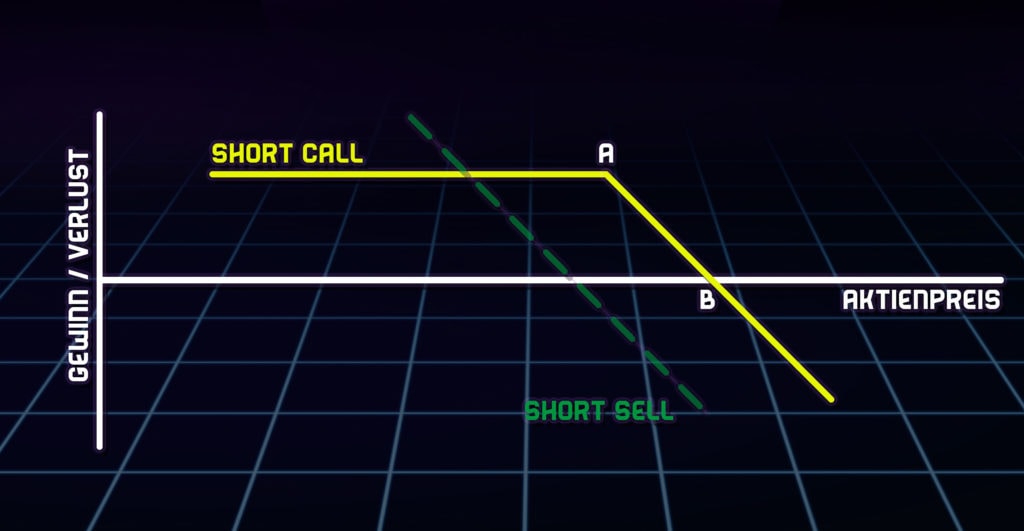

Obwohl man den größten Gewinn bei einem Short Call dann macht, wenn der Kurs des Underlyings fällt, ist es dennoch nicht dasselbe wie das Leerverkaufen der Aktie. Bei einem Short Call macht man nämlich auch dann Gewinn, wenn sich die zugrundeliegende Aktie nur ganz wenig bewegt, während ein Short Seller für seinen Leerverkauf größere Kursbewegungen benötigt, um zum selben Gewinn zu kommen.

Der Leerverkäufer einer Aktie muss auch die Dividende an denjenigen zahlen, von dem er die Aktien ausgeliehen hat. Das ist beim Short Call nicht der Fall. In der Grafik unten mit dem Auszahlungsprofil des Short Calls habe ich auch noch einmal das Auszahlungsprofils eines Leerverkaufs miteingefügt, damit ihr den Unterschied besser erkennen könnt.

Wenn ihr übrigens gern mehr über Leerverkäufe erfahren wollt und auch wie ihr selbst Leerverkäufe durchführen könnt, dann solltet ihr euch unbedingt diesen Artikel von mir durchlesen.

Das Auszahlungsprofil eines Short Calls

Das obere Beispiel zeigt an sich schon genau das typische Gewinn- und Verlustprofil eines Short Calls aber schauen wir uns das ganze dennoch noch einmal grafisch an.

In der Grafik habe ich Punkt A als Strike Preis der Option gekennzeichnet und Punkt B ist der Break-Even-Point Position.

Der maximale Gewinn eines Short Calls ist auf die Optionsprämie begrenzt und tritt dann ein, solange der Kurs des Underlyings den Strike Preis (Punkt A) der Option nicht überschreitet.

Der maximale Verlust ist allerdings unbegrenzt und wird nur durch das Wachstum des Underlyings begrenzt. Theoretisch könnte der Verlust dieser Optionsposition also unendlich werden aber praktisch steigen die Kurse von Aktien ja auch nicht ins Unendliche, sondern hören irgendwann auf weiter anzusteigen.

Man macht bei einem Short Call nicht sofort Verlust, sobald der Kurs des Underlyings über dem Strike Preis (Punkt A) liegt, da man schließlich auch noch die Prämie für die Option mit bei seinem Gesamtverlust verrechnen muss.

Der Break-Even-Point der Strategie, also der Punkt, an dem ihr weder einen Gewinn noch einen Verlust macht (Punkt B), tritt dann ein, wenn der Aktienkurs um so viel über dem Strike Preis liegt, wie ihr an Optionsprämie erhaltet habt. Liegt der Strike bei 45 EUR und ihr habt 5 EUR Optionsprämie erhalten, dann macht ihr mit eurem Short Call einen Verlust, sobald der Kurs des Underlyings über 50 EUR (45 EUR + 5 EUR) liegt.

Wenn die Aktie lediglich leicht steigt (bis Punkt B) ist die Short Call Strategie für euch weiterhin rentabel. Das heißt der beste Freund eines Shorts Calls ist ein Kursrückgang oder ein moderater Anstieg des Underlying-Preises (der zweitbeste Freund ist die Volatilität und die Zeit aber dazu kommen wir erst später).

Die zwei Arten von Short Call Trades

Man kann Short Calls grundsätzlich in zwei Arten unterteilen. Die Short Calls, die sich aus dem Geld befinden (OTM Short Calls) und diejenigen, die sich tief im Geld (ITM Short Calls) befinden. OTM Short Calls sind wesentlich risikoärmer aber bieten dafür eine geringere Rendite während ITM Short Calls deutlich mehr Rendite ermöglich aber gleichzeitig mehr Risiko bergen.

OTM Short Calls

Stellen wir uns vor die ABC Aktie wird momentan zu 40 EUR gehandelt und ihr verkauft einen Naked Call auf die ABC Aktie mit Strike von 50 EUR für 2 EUR.

In diesem Fall beträgt euer maximaler Gewinn 2 EUR und ihr würdet erst dann einen Verlust machen, wenn die Aktie um 30% steigt (mit Optionsprämie). Je nach Laufzeit der Option ist ein 25%-iger Anstieg schon ein relativ unwahrscheinliches Ereignis, sodass eure Wahrscheinlich die 2 EUR Optionsprämie zu behalten bei dieser OTM Option sehr hoch sind.

Die Wahrscheinlichkeit eines Verlusts bei OTM Short Calls ist zwar insgesamt sehr gering aber sollte der Kurs des Underlyings doch einmal stark ansteigen, dann steht ihr schnell vor der Frage, ob ihr diese potentiellen hohen Verluste in Kauf nehmen solltet für den doch relativ geringen maximalen Gewinn von 2 EUR.

Man muss sich einfach darüber im Klaren sein, dass die Gewinne beim Verkauf von OTM Calls so klein sind, dass bereits ein Verlust-Trade ausreichen kann, um die Gewinne von vielen anderen Trades wieder zunichtezumachen.

Ich persönliche stelle OTM Short Calls deswegen schon relativ schnell wieder glatt, wenn ich merke, dass der Trade gegen mich läuft, da mir sonst einfach das Risiko-Rendite-Verhältnis zu schlecht ist.

ITM Short Calls

Im Gegensatz zu OTM Calls bieten ITM Short Calls eine höhere Optionsprämie aber dafür auch eine höhere Wahrscheinlichkeit, dass die Option ausgeübt wird bzw. der Aktienkurs über den Strikepreis steigt.

Um das Beispiel von gerade eben entsprechend anzupassen, stellen wir uns vor die ABC Aktie wird momentan zu 40 EUR gehandelt und ihr verkauft einen Naked Call auf die ABC Aktie mit Strike von 38 EUR für 7 EUR.

In diesem Fall beträgt euer maximaler Gewinn 7 EUR und ihr würdet schon dann einen Verlust machen, wenn die Aktie um 12,5% bzw. über 45 EUR steigt. Eure Wahrscheinlichkeit einen Verlust zu machen ist wesentlich höher als bei dem OTM Short Call, aber dafür liegt die zu erzielende Optionsprämie auch deutlich höher.

Solltet ihr übrigens Probleme damit haben, die richtige Optionsstrategie für die aktuelle Marktlage zu finden, dann empfehle ich euch diesen Artikel von mir indem ich euch ein einfaches Regelwerk an die Hand gebe, um zu entscheiden welche Optionsstrategie gerade am besten geeignet ist.

Das richtige Timing und die richtige Volatilität

Ein Short Call klingt in der Theorie ganz einfach aber ist in der Praxis dennoch schwer zu handhaben, um Gewinne zu erzielen. Der Grund dafür ist einfach, dass sowohl die Zeit als auch die Volatilität der zugrundeliegenden Aktie einen Einfluss auf die Preisbildung haben können. Schauen wir uns den Einfluss von Zeit und Volatilität also einmal genauer an.

Der Einfluss der Zeit

Eine Short Call Position ist immer Theta Short. Das heißt, dass der Wert der Option mit abnehmender Restlaufzeit geringer wird.

Wenn ihr mit dem Begriff Theta nichts anfangen könnt, dann empfehle ich euch meinen Artikel über die Optionsgriechen, indem ich alle Griechen im Detail erkläre. Schaut unbedingt dort rein, wenn ihr bei dem Thema noch Nachholbedarf habt.

Als Verkäufer eines Calls ist dieser sogenannte Zeitwertverfall für euch von Vorteil, da eure Option mit jedem Tag ein wenig mehr an Wert verliert. Es kann also durchaus passieren, dass ihr mit eurer Position Gewinn macht, auch wenn der Kurs des Underlyings eigentlich steigt.

Das passiert vor allem dann, wenn der Kursanstieg nur sehr langsam passiert. Stellt euch einfach vor ihr habt eine Aktie mit aktuellem Kurs von 50 EUR und die Call Option mit Strike 55 EUR kostet 5 EUR. Steigt der Kurs der Aktie bis Laufzeitende auf 56 EUR, dann lagt ihr zwar grundsätzlich falsch mit eurer Annahme, dass der Kurs des Underlyings fallen wird oder konstant bleibt, aber das Timing war dennoch auf eurer Seite.

In diesem Fall hättet ihr nämlich 1 EUR Verlust (56 EUR abzüglich 55 EUR Strike Preis) am Laufzeitende der Option erzielt aber auch die 5 EUR Optionsprämie zu Beginn erhalten. Euer Gewinn wäre also 4 EUR und das, obwohl der Kurs sich eigentlich in die falsche Richtung (nach oben) bewegt hat.

Der Einfluss der Volatilität

Eine Short Call Position ist immer Vega Short. Das heißt, dass der Wert der Option steigt mit zunehmender impliziter Volatilität des Underlyings und ihr in diesem Fall einen Verlust machen würdet.

Auch hier gilt wieder, dass solltet ihr nichts mit dem Begriff Vega anfangen können, dann lest euch unbedingt diesen Artikel von mir zuerst durch.

Da eine Short Call Option immer Vega short ist, steigt ihr wert immer dann, wenn die Volatilität des Underlyings zunimmt. Das hat auf den Wert eurer Option einen erheblichen Einfluss denn jede Änderung des Vegas lässt den Wert der Option entweder steigen oder fallen.

Als Verkäufer einer Option wollt ihr immer zum höchsten Preis verkaufen und zum niedrigsten Preis zurückkaufen. Entsprechend müsst ihr auch immer auf das Vega der Option achten.

Verkauft ihr einen Short Call bei einer momentan hohen impliziten Volatilität des Underlyings, dann kann die Option verhältnismäßig teuer verkauft werden und fällt danach die Volatilität, dann sinkt auch der Wert eurer Option, ohne dass sich an den anderen Parametern (Kurs, Zeit, etc.) etwas ändern muss.

Um eure Chancen für einen erfolgreichen Trade mit einem Short Call zu erhöhen, solltet ihr also die Position eingehen, wenn die Volatilität aktuell hoch ist aber ihr bald von einer niedrigeren Volatilität ausgeht.

Das tritt vor allem häufig kurz vor bzw. nach der Veröffentlichung neuer Geschäftszahlen auf. Wenige Tage vor der Veröffentlichung ist die implizite Volatilität häufig höher als in den Wochen zuvor. Also ein ideales Zeitfenster, um eine Kaufoption zu verkaufen.

Kurz darauf kommt es häufig zu einer Rückkehr der impliziten Volatilität auf das vorherige durchschnittliche Niveau und ihr könnt die Option wieder günstiger zurückkaufen.

Aber versteht den Short Call bitte nicht als gute Volatilitätsstrategie. Dafür sind andere Strategien wie der Straddle, Iron Condor oder Iron Butterflybesser geeignet. Über all diese Strategien habe ich ebenfalls ausführliche Artikel geschrieben, die ihr alle über die Links erreichen könnt.

Das Delta von Short Call Optionen

Jetzt kommen wir ein wenig zu den fortgeschrittenen Themen beim Handel mit Short Call Optionen.

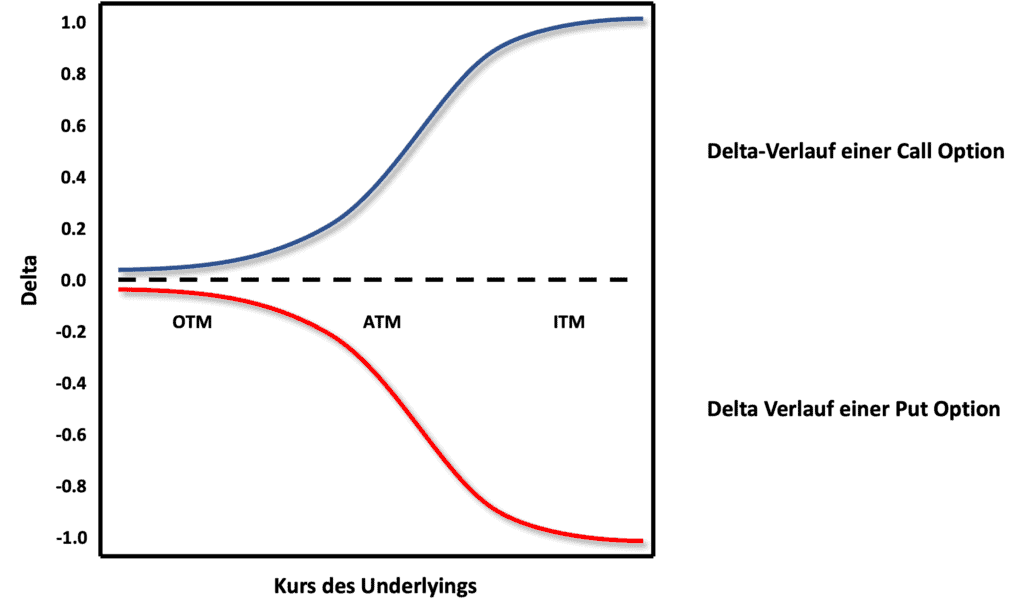

Das Delta einer Option gibt an, um wie viel sich der Preis der Option ändert, wenn der Kurs des Underlyings um eine Währungseinheit steigt oder fällt. D.h. bei einem Delta von 0,3 würde der Wert der Option um 0,3 EUR zunehmen, wenn der Wert des Underlyings um einen Euro steigt.

Mehr zum Delta erkläre ich übrigens hier. Das Delta ist dabei nicht starr, sondern wird immer größer (bei einer Kaufoption), je mehr der Preis des Underlyings steigt und immer geringer, je mehr der Preis des Underlyings fällt, wobei das Delta aber immer zwischen null und eins liegt.

Optionen, die sich tief im Geld (ITM) befinden, haben also ein Delta von 1 und Optionen, die sich weit aus dem Geld (OTM) befinden, haben ein Delta von 0.

Das Delta einer Option ist deshalb wichtig, weil es euch sagt, wie stark eure Option auf Kursbewegungen des Underlyings reagiert. Diese Information hat großen Einfluss darauf, welche Option ihr eigentlich kaufen solltet.

Wie schon oben erwähnt unterscheidet man im Wesentlich nur in OTM Short Calls und ITM Short Calls.

OTM Calls haben immer ein sehr geringes Delta, weswegen sie nur langsam auf Kursbewegungen des Underlyings reagieren. ITM Calls haben im Gegensatz dazu ein Delta von fast 1 und machen jede Bewegung des Underlyings eins zu eins mit.

Viele Optionshändler nutzen das Delta auch als grobe Faustformel, um auszurechnen, wie wahrscheinlich es ist, dass eine Option bei Laufzeitende im Geld liegt. Ein Delta von 0,6 oder -0,6 bedeutet dabei, dass die Option mit 60%-iger Wahrscheinlichkeit bei Laufzeitende im Geld liegt.

Ich selbst bin aber nur ein sehr bedingter Fan von dieser Regel. Ja, umso größer das Delta ist, desto höher ist die Wahrscheinlichkeit, dass eine Option am Ende im Geld landet bzw. umso niedriger das Delta, desto niedriger ist die Wahrscheinlichkeit.

Allerdings würde ich das Delta nie eins zu ein in eine Wahrscheinlichkeit umwandeln, um darauf meine Entscheidungen zu treffen. Mein Ziel im Optionshandel ist es u.a. ja, dass ich Option besonders dann verkaufe, wenn ich der Meinung bin, dass der Preistrend des Underlyings sich mit sehr hoher Wahrscheinlichkeit umkehrt und ich somit die Option schnell wieder günstig zurückkaufen kann.

D.h. auch wenn das Delta 0,8 sein sollte (und damit die angebliche Wahrscheinlichkeit, dass die Option bei Laufzeitende im Geld landet, bei 80% liegt) ist meine persönliche Wahrscheinlichkeit für den Ausgang der Option eine ganz andere.

Also benutzt diese Faustregel bitte mit Vorsicht und macht euch selbst einen Kopf, wohin der Preis des Underlyings sich sehr wahrscheinlich bewegen wird.

Sollte man eine Short Call Position bis Laufzeitende halten?

Gerade Anfänger im Optionshandel haben immer wieder die Vorstellung, dass es am besten wäre verkaufte Optionen bis zum Ende der Laufzeit zu halten, da man durch den Zeitwertverlust schließlich jeden Tag ein wenig mehr Gewinn macht, aber das ist nicht wirklich eine empfehlenswerte Taktik.

In der Praxis ist es in der Regel sinnvoller seine Option schon vorher glattzustellen und ein neues Optionsgeschäft einzugehen, da man dadurch seine Gesamtrendite einfach erhöhen kann. Wann man die Option dabei glattstellt, ist natürlich jedem selbst überlassen allerdings gibt es auch eine grobe Faustformel.

Als Verkäufer von Optionen ist die Faustregel, dass man seine Position glattstellen sollte, wenn man entweder 50% seines maximalen Gewinns erzielt hat oder einen Verlust von 100%.

Warum das so ist, habe ich ausführlich in meinem Artikel „Wann sollte man Optionen glattstellen“ erklärt. Lest euch den Artikel unbedingt durch, wenn ihr alle Details erfahren wollt, ansonsten für alle anderen hier die Kurzfassung.

Nehmen wir an ihr verkauft eine Option mit Restlaufzeit von 3 Monaten und ihr erhaltet dafür eine Optionsprämie von 500€. Der Kurs des Underlyings läuft in die für euch richtige Richtung und nach einem Monat beträgt die Prämie schon nur noch 250€. Warum macht es Sinn die Option an dieser Stelle schon zu schließen?

Weil ihr bereits in einem Monat die Hälfte eures maximalen Gewinns verdient habt und warum solltet ihr das Risiko eingehen weiterhin in der Position zu bleiben und eventuell sogar noch einen Verlust damit zu machen, wenn ihr bereits schon die Hälfte des Gewinns vereinnahmt habt und das sogar in weniger als der Hälfte der Zeit?

Schließt die Position stattdessen lieber und geht eine neue Optionsposition ein. Somit erhöht ihr eure Gesamtrendite, da renditetechnisch schließlich 50% des Gewinns in einem Monat besser sind als 100% des Gewinns in drei Monaten.

Davon abgesehen steigt das Gamma einer Option (also das Delta des Delta, mehr dazu in meinem Artikel über die Optionsgriechen) zum Ende ihrer Laufzeit immer mehr an, sodass ihr ein immer höheres Kursänderungsrisiko eingeht, je länger ihr die Position haltet.

Diese 50% sind unter Optionsverkäufern auch Standard und die meisten Händler schließen ihre Position bei Erreichung dieses Gewinns.

Auf der Verlustseite sieht es bei Optionsverkäufen ähnlich aus. Die Regel ist hier, dass ihr die Option glattstellen solltet, wenn ihr einen Verlust von 100% bezogen auf eure Optionsprämie erreicht habt. D.h. sobald sich der Preis der Option verdoppelt hat, solltet ihr sie lieber glattstellen, um größere Verluste zu vermeiden.

Bei einer ursprünglichen Optionsprämie von 500€ solltet ihr also in der Regel die Position schließen, sobald der Preis der Option auf 1.000€ angestiegen ist. Ihr solltet allerdings hierbei auch immer euer persönliches Risikomanagement im Auge behalten und nie mehr Risiko mit einer Einzelposition eingehen als ihr eigentlich solltet.

Ob die 50% bzw. 100% Regel aber auch für euch die beste Lösung ist, müsst ihr natürlich für euch selbst entscheiden. Macht aber nicht den Fehler und lasst Gewinner-Trades wieder zu Verlierer-Trades werden.

Ich habe in diesem Artikel über 9.000 Optionen analysiert, um herauszufinden wie hoch die durchschnittliche Rendite im Optionshandel ist und gerade beim Verkaufen von Optionen ist die durchschnittliche Rendite 23,74% pro Jahr. Freut euch also über einen 50% Trade bevor wieder alles verloren ist.

Ihr dürft schließlich nie vergessen, dass 49% aller Call Optionen bei Laufzeitende im Geld landen und man somit mit der falschen Taktik mehr Geld durch den Optionshandel verliert als gewinnt.